2019-2024年经历非洲猪瘟后,生猪行业集中度快速提升。与此同时,由于短线入场增多、劳动力人口占比持续减少带来需求回落,行业竞争加剧,进而导致近些年上下游盈利逐步缩水。未来生猪行业集中度进一步提升,短周期行业上下游盈利或波动频繁,长周期盈利水平或低位运行。

生猪养殖集约化程度不断上升,上下游产业盈利逐年缩水!" />

生猪养殖集约化程度不断上升,上下游产业盈利逐年缩水!" />

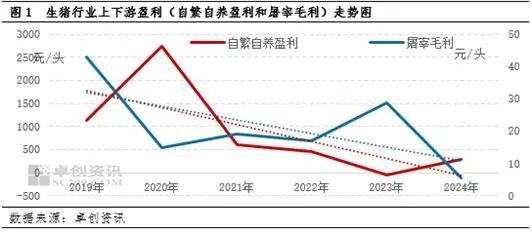

生猪行业上下游盈利逐年缩水,阶段性亏损加剧

2019-2024年自繁自养盈利、屠宰毛利趋势为下滑,2023年生猪自繁自养平均盈利为-55.8元/头,近五年来首次年度负盈利,2024年生猪屠宰毛利均值为5.44元/头(截至8月30日),亦处于历史低位水平。卓创资讯研究发现,生猪行业养殖、屠宰环节产能集中度不断提升,长线需求支撑减弱,叠加短线进入行为增多,都是影响盈利缩减、甚至亏损的重要因素。

行业集中度提升,竞争格局改变,竞争加剧

2018-2023年规模养殖集团的产能占全国产能比重斜坡式增加,非洲猪瘟疫病后增速加快,2023年全国TOP10养殖企业生猪出栏16351.67万头,占比达22.50%。规模化生猪养殖属于资金密集型行业,前期建厂、设备购置、土地环保投入成本高,形成沉没成本,需要较长周期回笼资金;养殖集团盈利期主动扩产,亏损期被动稳产,保证稳定的猪源供应和现金流。无猪病的情况下,产能变化趋势表现为阶段性震荡增加,也造成养殖行业增产快速而减产缓慢,产能持续处于相对充裕状态。

屠宰行业集中度发展过程中,亦出现了竞争加剧的状况,截至2023年底,全国规模定点屠宰企业屠宰产能占比达47.30%,较2018年增加12.14个百分点。近年来为解决落后产能,严格把控生物安全和疫病防控,国家陆续出台多项政策打击私屠滥宰,龙头屠宰建厂、运输、宰杀、销售需符合国家新规范,屠宰行业准入门槛提升。虽然近年屠宰行业集中化进程加快,龙头企业设计产能不断提升,但是开工水平却逐年降低,大量闲置产能浪费,叠加人工成本逐年攀升,屠宰毛利降至低位。

非洲猪瘟后越来越多的养殖集团公司选择布局下游屠宰端,平衡了部分过剩产能,叠加内供猪源宰杀的成本优势,一定程度上减轻亏损程度,因此在亏损周期下,部分规模场依旧能够逆周期稳产或扩产。养殖、屠宰企业为争夺市场份额,而展开产品价格博弈,加剧了行业竞争,共同导致生猪行业上下游总体盈利逐年缩水至低位。

长线需求支撑减弱,叠加短线入场行为增多,行业亏损加深

需求端逐渐利空、行业短线操作行为增多,是行业盈利水平下滑的次要因素。

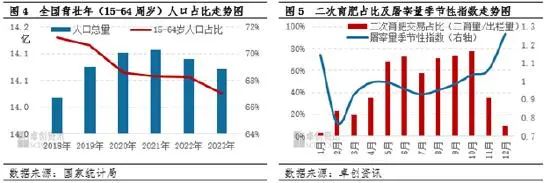

人口是反馈长周期需求量变化的根本,劳动年龄人口是猪肉消费的主力军。而从15-64周岁的人口占比走势图可见,截至2023年底,该年龄段的人口占比降至67.40%,较2018年下滑3.8个百分点。这就意味着在养殖端产能充裕、屠宰行业竞争加剧的背景下,劳动人口的减少也在利空猪肉消费量,同时用人成本提升,行业被动转向智能化、一体化发展,进一步加剧了行业竞争压力,上下游盈利逐渐转变为微利。

另外,行业集中度的提升,挤占了中小散户生存空间,短期内市场入场行为增多。从图5可见得,二次育肥交易活跃时间段多发生在季节性猪肉需求淡季,屠企被动和二育买方形成竞争关系,采销不匹配时有发生,加剧了屠宰端亏损。二次育肥集中补栏,供应缩减带动盈利上涨,养殖端在亏损期产能去化速度减缓,而盈利期存在非理性增产,皆造成后期养殖平均盈利水平降低;叠加二育猪源多增加猪肉供应量,阶段性产销不匹配加剧,后期养殖端亏损周期延长。

综上所述,在生猪行业无重大疫病爆发的前提下,未来生猪行业集中度或进一步提升,短周期内行业竞争局面或难以改变,叠加长周期内劳动力人群对消费支撑减弱,以及操作行为增多,预计短周期内上下游盈利波动频繁,长周期内或仍处于低位运行状态。