4月22日晚,广东海大集团发布2023年年度报告。

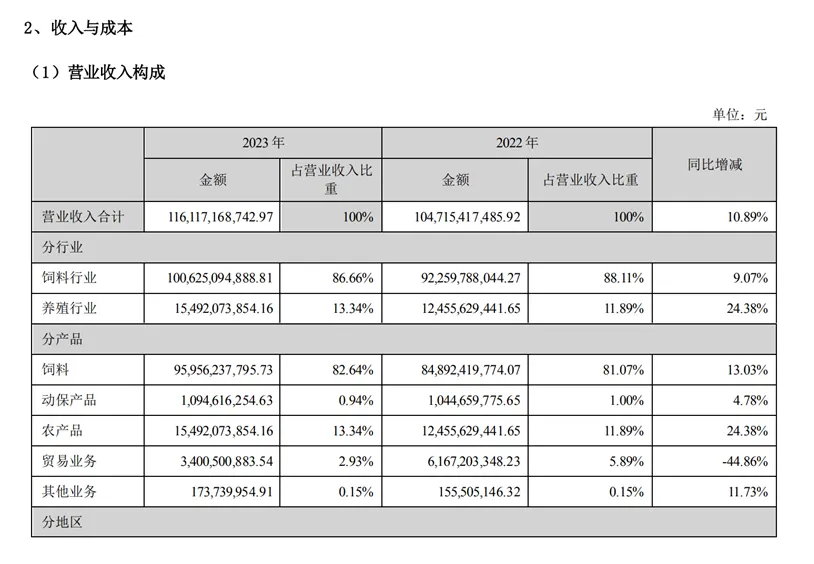

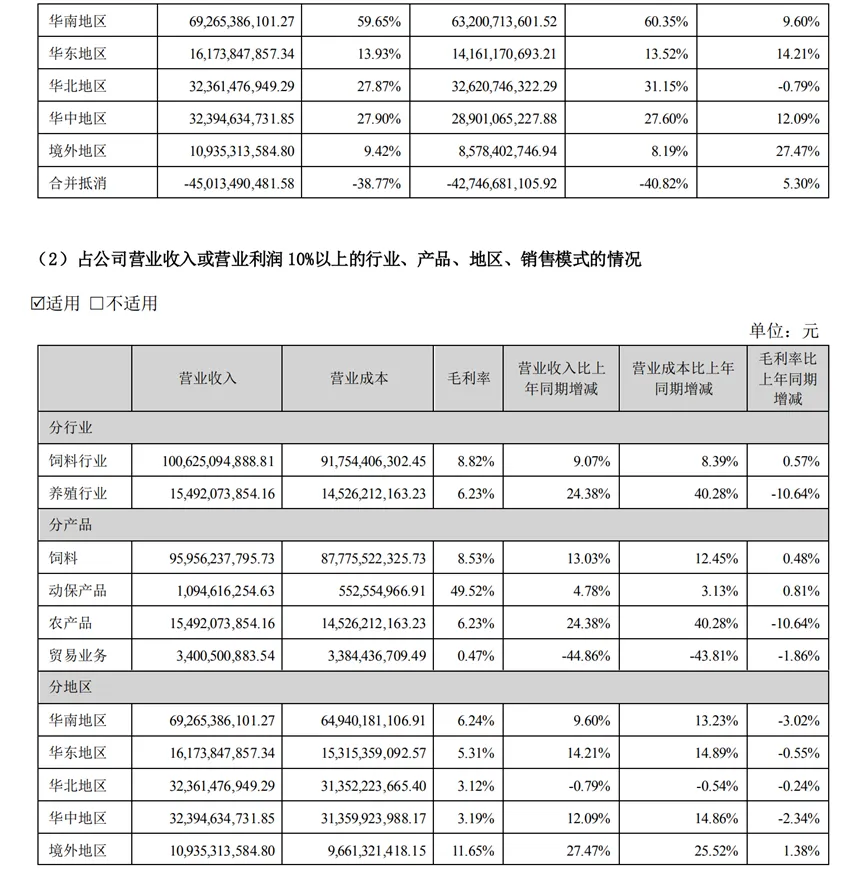

报告期内,公司实现营业收入1161.17亿元,同比增长10.89%,由于养殖业务发生亏损(2022年同期养殖业务实现较好盈利),实现归属于上市公司股东的净利润27.41亿元,同比下降7.31%。

其中,水产饲料业务实现外销量524万吨,同比增长2%;生猪、生鱼养殖业务实现营业收入共约107亿元,实现归属于上市公司股东的净利润亏损超过4亿元,生鱼养殖亏损金额超过3亿元。

同日,海大集团还披露了2024年一季度报告。公告显示,公司2024年一季度实现营业收入231.72亿元,同比下降0.8%;实现归属于上市公司股东的净利润8.61亿元,同比增长111.00%。

以下为海大集团2023年年报摘录:

01 深耕饲料、种苗、动保主业 稳健、持续增长实现更高目标

1、把握机遇,饲料销量双位数增长、盈利能力进一步提升

海大集团表示,公司已经完成4000万吨饲料产能的战略布局,报告期公司核心经营目标在于充分利用已经取得的产品竞争力、研发能力、技术服务体系等诸多竞争优势来提高公司产能利用率和市场份额。因为产能布局已完成,只要销售规模不断提升、产能利用率提高能进一步扩大公司规模效益、并加强原有专业优势,从而降低养殖户的养殖成本、提高公司经营效益。

据悉,报告期内,公司实现饲料销量2440万吨(含内部养殖耗用量180万吨),同比增长13%,饲料对外销量2260万吨,同比增加236万吨,市场份额进一步提升。

1)水产饲料外销量524万吨,同比增长2%,产品结构优化明显:其中,特水料(高档膨化鱼料和虾蟹料)销量同比增长13%;普水料(普通膨化鱼料和颗粒鱼料)受行情低迷影响较大,全年销量同比下滑9%,下半年公司快速调整销售策略、进行重点市场资源投放、并大力扶持优质客户和养殖户,普水料销售情况逐步改善,2024年一季度已经转为正增长;得益于水产饲料产品结构优化(特水料占比大幅提升)和技术优势的不断转化,水产饲料盈利能力有较大提升。

2)禽饲料实现外销量1130万吨,同比增长13%;禽产业链整体从连续近三年的亏损周期底部稳步回升,养殖存栏升至正常水平,公司充分发挥在各品种上的技术、采购、运营等综合优势,通过多元化的合作形式,与规模养殖厂、一条龙养殖公司建立深入合作,加速产业链上下游专业能力的融合,有效提升禽料产能利用率、销量及盈利能力。

3)猪饲料实现外销量579万吨,同比增长17%;公司猪饲料依托研发持续投入展现良好竞争力,同时开始搭建服务团队和体系,与具备养殖优势的家庭农场和规模场销售、服务合作模式日臻成熟,产品力、品牌力逐渐提升。

4)公司反刍料按照战略规划稳步推进,产能布局和市场拓展有序落实,2023年销量实现同比增长70%。

2、种苗、动保业务同步发展,与饲料形成产品力叠加呈现

公司种苗业务与饲料产品配合发展,形成产品力的优势叠加。报告期内,公司种苗业务实现营业收入约13亿元,其中虾苗营业收入增长约29%。公司拥有的国家水产新品种数量已增至6个。

对虾育种方面,公司已有14代系谱,每年保种2000多个家系,构成高遗传多样性的种质资源库,并拥有8个专业化对虾育种中心、扩繁和测试基地,保证公司对虾种苗产品的强大竞争力。

公司在鱼苗产业持续坚守和投入,突破传统繁育模式,引进室内工厂化繁育;公司罗非鱼品种在育、繁、养环节都取得较大突破,预计未来几年将快速形成产业优势;在草鱼、鳊鱼、鲫鱼等传统品种上推陈出新,在生鱼、黄颡鱼等品种上率先实现单性苗种的规模化。另外,公司已在越南、印尼等国家投建水产种苗场,开启国际化战略布局。

在动保领域,公司依靠强大研发能力,紧贴市场需求实现产品创新升级;同时公司强化饲料和动保融合发展策略,开发出各种品质优良、符合养殖需求的功能性饲料,解决养殖痛点,更好地提升养殖户的养殖效益。报告期内,公司动保业务实现营业收入11亿元,同比微增。

3、海大模式推向国际市场,打开海外销量和盈利空间

报告期内,公司海外地区饲料实现销量171万吨,同比增长24%,产品盈利能力快速提升,利润增长高于销量增长。公司海外饲料业务,通过在当地建厂、当地销售、同时配套优质种苗、动保以及专业技术服务体系,将国内成熟的“饲料+种苗+动保”黄金三角海大模式复制到海外市场,形成产业链的竞争优势,海外市场增长空间逐渐打开。

02 养殖业务在专业化的基础上 实现轻资产、低风险模式的稳健发展

生猪养殖业务,全年公司出栏约460万头,团队专业能力持续提升,养殖成本下降,同时结合有效的业务风险控制体系,全年生猪养殖业务亏损可控。

公司持续聚焦自有种猪体系建设,体系逐步成型,并叠加饲料端的研发及规模优势,综合养殖成本取得明显进步。生猪业务全年实施“夯桩变更”方案,在繁育端、育肥端等均取得良好成效,繁育端的年出苗量提升26%,育肥端的存栏成活率提升至超97.5%。

另外,在行业产能过剩的背景下,公司着力摸索并推行“外购仔猪、公司+家庭农场、锁定利润、对冲风险”的运营模式,随着团队专业能力提升以及模式的摸索迭代,轻资产、低风险、稳健的生猪养殖模式越来越清晰,总体养殖风险可控。生猪养殖业务在自身高效运营的同时,还能为猪饲料打造服务体系,提供养殖方案及具有专业养殖经验的服务人员,提升生猪饲料业务服务能力。

水产养殖业务,公司主要养殖品种是生鱼和对虾特种水产品,报告期内实现营业收入约14亿元。据悉,生鱼养殖业务受市场销售价格低迷影响,公司全年亏损超过3亿元。公司制定合理的养殖规划,改进养殖管理模式,已经控制养殖规模,加强控制养殖风险。

工厂化对虾养殖通过工厂化科学设计、循环水系统、生物饵料技术及严格生物防控,与传统养殖模式对比具有安全可控、质量稳定等优势,能够在上市时间、产品规格等方面与传统产品形成错位竞争。工厂化对虾养殖在稳步推进过程中,团队专业能力不断地提高,商业模式逐步得到证实。

未来公司将进一步夯实业务基础,养殖业务在风险可控和控制投资规模的前提下稳健发展。

此外,海大集团表示,报告期因生猪养殖持续亏损,行业普遍资金紧张,风险较大,所以公司控制贸易规模,降低经营风险,原料贸易业务同比下降44.86%。

03 保持战略定力 实现4000万吨饲料销量目标

海大集团指出,中国饲料行业正处于深刻的变革期,产能过剩矛盾凸显,为行业分化与整合提供了更大的发展机遇。

未来,公司将保持战略定力,夯实饲料主业根基,围绕饲料、种苗、动保核心业务进行配套的产品、服务、解决方案的优化与升级,坚守科技兴农的使命,强化为客户创造价值的能力,实现4000万吨饲料销量目标,并持续提升产品的盈利能力。

04 增量指标未达成 2023员工持股计划收回

在发布2023年报的同时,海大集团宣布,公司2023年员工持股计划业绩考核指标未达成,对应的权益全部不得分配,将由管理委员会收回并在相应锁定期结束后择机出售。

据了解,海大2023年员工持股计划设置了公司层面业绩考核指标与个人层面绩效考核指标,其中公司层面的业绩考核指标为:以公司2022年饲料对外销量2024万吨为基础,2023年公司饲料对外销量增量不低于260万吨(即2023年公司饲料对外销量不低于2284万吨)。

而2023年海大实际饲料对外销量为2260万吨,距考核指标仅差24万吨的销量。

事实上,在2023年6月推出这一员工持股计划后,海大集团即以受台风和洪涝影响为由,于3个月后将全年饲料对外销量目标调减了40万吨——最初的考核指标为2324万吨。

最新发布