11月30日晚,饲料和养猪双料龙头新希望公告,拟向特定对象发行A股股票,募集资金总额不超过73.5亿元,其中约一半资金投向“猪场生物安全防控及数智化升级项目”,另一半资金用来收购两个控股子公司少数股权,以及偿还银行贷款。

不过,该定增方案出来后市场却给出明显负面反馈。12月1日开盘新希望就低开跳水,此后一路走低,一度跌停,收盘跌幅9.5%,成交量则放大到前一日的8倍。自2020年9月高点以来,新希望最大跌幅则已接近80%,市值蒸发约1600亿,最新市值仅411亿。

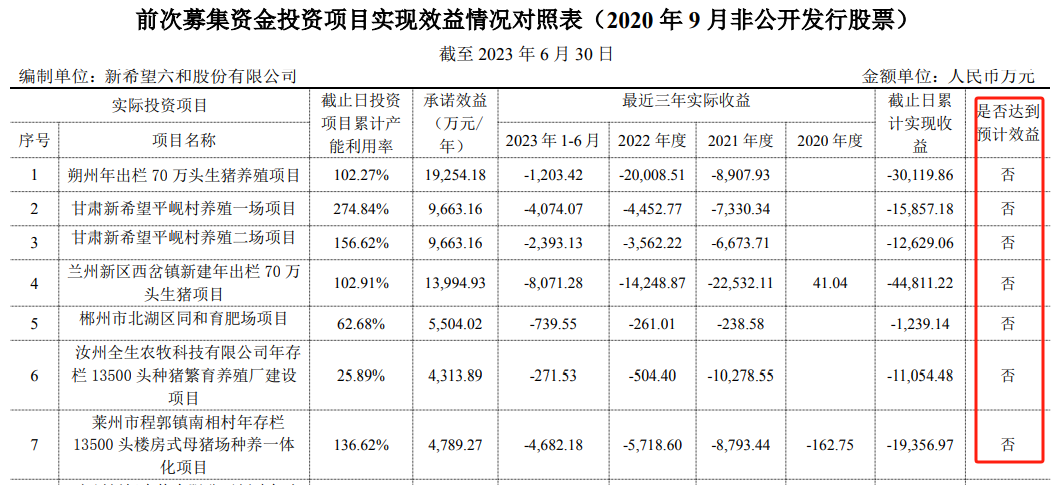

记者注意到,此次定向增发已经是新希望自2020年以来的第四次再融资,其中2020年1月公司发行可转债融资40亿元,2020年9月定向增发股份融资40亿元,2021年11月再次发可转债融资81亿元,合计融资超过160亿元。截至目前,上述募资基本已经投完,但所投项目均没有达到承诺效益。

突宣73亿大额再融资

根据新希望的公告,本次向特定对象发行A股股票的募集资金总额不超过73.5亿元(含本数),发行股票数量不超过13.64亿股(含本数),最终以发行募集资金总额除以发行价格确定,且不超过本次发行前公司总股本的30%。

本次向特定对象发行A股股票的对象为符合中国证监会规定的不超过 35名特定投资者。定增为询价发行,因此参与对象锁定期仅为六个月。得注意的是,本次发行的对象不包括公司控股股东、实际控制人及其控制的关联方。也就是说,作为实控人方的刘永好并不参与定增。

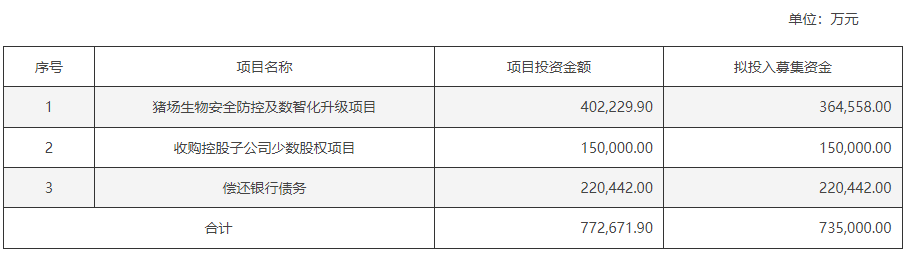

根据公告披露,本次发行目的,一是收购少数股权,包括收购交银投资持有的山东六和9.2593%股权及其对应权益,以及收购建信投资持有的徐闻新好18.3217%股权,分别耗资10亿元和5亿元。收购完成后,两家子公司将变为新希望的全资子公司。

二是提升公司生猪养殖的标准化水平和智能化程度,本次发行的部分募集资金将用于公司旗下部分养殖场的标准化和智能化改造提升,拟投入募资资金36.46亿元。

三是偿还银行贷款,这部分耗资22亿元,占到拟募集资金的约三成。记者注意到,截至2023年三季度末,新希望有息负债较高,资金链较为紧张。其货币资金仅116亿元,但一年内到期的有息负债超过300亿元,还有250多亿元的长期借款。

此前三次再融资募集160亿

近年来新希望屡屡抛出大额融资计划,这次已是公司2020年以来的第四次再融资。此前三次公司合计募资已经超过160亿元,但募投项目均未达预计效益。

2020年1月,公司公开发行40亿元可转换公司债券,每份面值100元,发行数量4000万张,期限6年,募集资金总额人民币40亿元,扣除发行费用人民币1717.1万元,实际募集资金净额39.83亿元。

2020年9月,公司非公开发行股票,向南方希望实业有限公司、新希望集团有限公司两位特定股东非公开发行人民币普通股1.77亿股,每股发行价22.58元,募集资金总额约40亿元,扣除各项发行费用525万元后,实际募集资金净额39.95亿元。

2021年11月,公司公开发行81.5亿元可转换公司债券,每份面值100元,发行数量8150万张,期限6年,募集资金总额人民币81.5亿元,扣除发行费用人民币1690.36万元,实际募集资金净额81.33亿元。

不过,从公司披露的前次募集资金投资项目实现效益情况来看,三次再融资所投项目的实际收益都远远低于承诺效益,没有一个项目达到了预计效益。以2021年的定增为例,募集资金约40亿投资投资14个项目,但实际收益基本都在亏损,有的还是大额亏损。

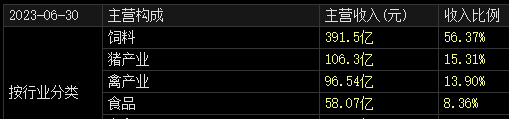

新希望主营饲料业务、生猪养殖、肉禽养殖等业务,其中饲料业务是大头,2023年半年报贡献约56%的营业收入。近两年一期财报来来看,公司业绩表现不佳,2021和2022年亏损96亿和14亿元,2023年三季报继续亏损38亿元。

截至三季度末,公司有股东22万户。

(中国基金报、东方财富网)

最新发布