“Pro farmer作物巡查”始于1993年,今年是第32个年头。8月20日至23日,Pro Farmer进行2024年美国作物田间巡查,每日公布巡查主产州的玉米和大豆作物数据。8月24日,Pro Farmer公布美国大豆和玉米的产量及单产预估数据报告。

自2019年开始,美国农业部不在8月对农作物生长情况进行实地调研后,Pro Farmer作物巡查成为对当年美豆生长情况的首次实地调研,比模型计算得到的趋势单产更能反映实际情况,是美豆收获上市前夕及9月份USDA供需报告出炉之前的一份关键性报告,也是市场衡量和调整新年度美豆单产和产量预估的重要参考,因此备受市场主体关注。

Pro Farmer作物巡查是怎样进行的?

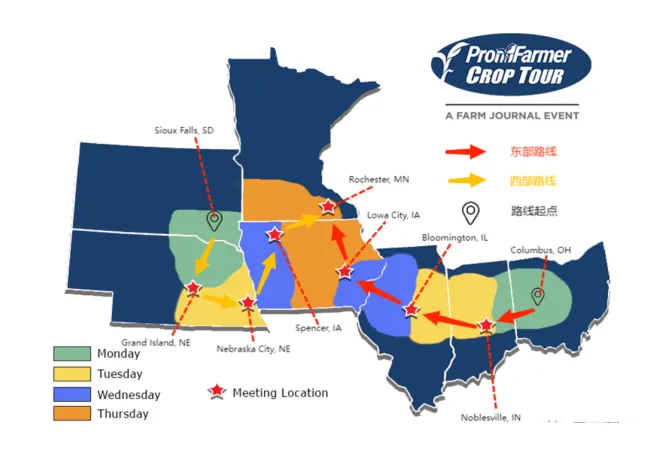

Pro Farmer作物巡查团由大约100名分析师、农场主以及媒体记者组成,前往7个大豆玉米主产州,包括伊利诺伊州、衣阿华州、内布拉斯加州、明尼苏达州、印第安纳州、俄亥俄州和南达科他州,对1000多块玉米和豆田的作物进行观察和测量,以确定作物单产潜力。由于大豆成熟时间和收获时间要比玉米晚几周,所以前四天的考察并不公布对大豆作物的单产预估,而是采用一些客观数据(3×3英尺农田里的豆荚数量)进行评估参考。

Pro Farmer作物巡查每年都会涉及22条路线,其中10条位于西段,12条位于东段。每年延续相同的路线,使得调查结果具有较好的一致性和可比性。“东段”从俄亥俄州西部开始采样,穿过印第安纳州、伊利诺伊州、爱荷华州东部,然后到达明尼苏达州南部。“西段”始于南达科他州南部,然后穿过内布拉斯加州东部、爱荷华州西部,进入明尼苏达州南部。

Pro Farmer大豆巡查采样过程与测量方法

首先记录种植区和县,在不造成重大伤害的情况下,尽量走到田间,测量一个3×3英尺的地块,计算并记录3×3英尺行植物的总数;随机选择三株的作物,测量并记录行间距,计算所选作物上的所有豆荚,并确定平均值,将平均荚果数乘以3×3段的植株数,然后记录,此处需要注意的是,每棵植株上很可能会有小豆荚。巡查员会计算所有至少1/4英寸的荚果,此外还需要测定并记录土壤水分和成熟度。

Pro Farmer调研与USDA数据的历史情况对比

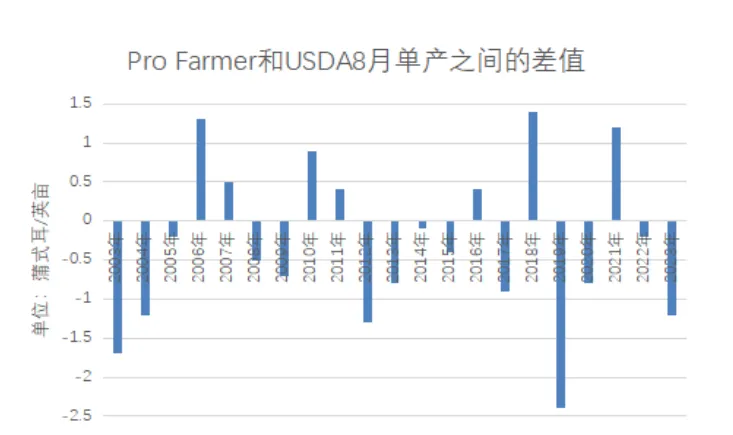

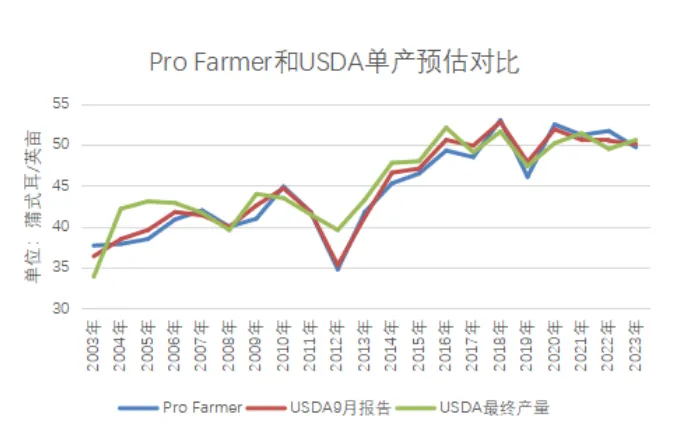

从2003~2023年的单产历史统计数据对比来看,主要呈现三个特点:

一是Pro Farmer单产相较于8月USDA单产倾向下调。过去21年里,有14年低于8月单产数据,有7年高于8月单产,且最近5年中有4年低于8月单产数据,所以从历史概率的角度,Pro Farmer公布的单产数据倾向于下调。

二是Pro Farmer单产与9月USDA单产之间的差距较小,与最终单产之间的差距更大一些。Pro Farmer单产预测对比USDA9月报告平均低0.28蒲式耳/英亩,对比最终单产平均低0.85蒲式耳/英亩,而近五年该数据分别为高0.04蒲式耳/英亩、高0.42蒲式耳/英亩。

三是两个机构的预测与最终单产仍然存在一定偏差,USDA9月单产预测值更贴近于最终单产,Pro Farmer单产与最终单产之间的偏离程度仍然较高。最近5年中,Pro Farmer单产与最终单产之间除2021年预测偏离为0.2蒲式耳/英亩外,其余四年的偏差水平最少为0.9蒲式耳/英亩,最多为2.3蒲式耳/英亩;而USDA9月单产预估与最终单产之间的偏离水平最少为0.5蒲式耳/英亩,最多为1.7蒲式耳/英亩。

2024年Pro Farmer作物巡查结果

Pro Farmer已经在上周结束了2024年田间作物巡查,进一步确认了美豆丰产的预期。预计美国大豆平均单产为54.9蒲式耳/英亩,产量为47.4亿蒲式耳,均创历史最高水平,分别高于美国农业部8月份供需报告预期的53.2蒲式耳/英亩和45.9亿蒲式耳。

具体来看,除俄亥俄州豆荚数量下降1.84%外,其他六个主产州的豆荚数量均明显高于2023年同期,其中伊利诺伊和爱荷华两个最大主产州的豆荚数量增幅均超过10%,印第安纳州的豆荚数量是22年来的最高。综合来看,七个州3×3英尺豆荚数量的平均值为1229个,较上年均值1169个增长5.1%,大豆结荚数大幅高于去年同期,为今年大豆丰产奠定了坚实基础。

USDA9月供需报告或再上调大豆单产预估

2019~2024年的六年时间里,只有2021年和2024年两年Pro Farmer的单产及产量巡查结果高于8月份美国农业部预期。作为参考,2021年美国农业部在9月份供需报告中调高了大豆单产以及产量预期,最终大豆单产和产量高于9月份的预测值,甚至高于Pro Farmer的预测值。这也反映出美国农业部调整数据的一个规律,就是一旦开始调高产量,通常越高越调;反之亦然。因此基于历史规律,今年9月供需报告中,美国农业部或将在53.2蒲式耳/英亩的基础上继续上调大豆单产和产量预估,美豆供应形势预计进一步乐观。

美豆压榨量有望实现年度预测目标

7月份美国大豆压榨步伐加快,实现年度压榨目标形势较为乐观。美国全国油籽加工商协会(NOPA)月报显示,7月份会员企业压榨大豆548.6万短吨(1.83亿蒲式耳),环比增长4.2%,同比增长5.5%,创历史同期最高。整体来看,2024年美国大豆压榨利润“两头高中间低”,未来几个月,随着新豆上市价格走低,压榨利润总体有望从年中低点逐步上移。

美国农业部8月预计2023/2024年度(9月至次年8月)美国大豆压榨量为22.9亿蒲式耳,同比增长3.5%。目前距离2023/2024年度结束只剩下一个月,要想实现这个目标,8月份压榨量需要达到1.7亿蒲式耳,而去年8月份压榨量为1.69亿蒲式耳。如果保持当前增长步伐,大豆压榨量或将超过年度预测目标。

性价比优势或使中国加大美豆采购

当前,美豆优良率仍然保持68%的较高水平,丰产预期强烈;美元指数跌至8个月来最低点,美豆现货价格低于南美大豆,性价比优势提高,中国油厂加大对美豆的采购力度。海关数据显示,7月份我国从美国进口大豆47.5万吨,较去年同期的14.2万吨增长234%。但是大豆丰产导致价格看跌,加之美联储预期在9月份开启货币宽松周期,美国11月大选以及中美贸易前景不明朗,中国买家不急于进行远期采购,预计短期美豆价格在950~1000美分/蒲式耳区间震荡,关注我国10月至12月买船进度。

我国大豆供给宽松程度高于去年

船期监测显示,预计8月至9月我国进口大豆到港量依然庞大,月均到港量在850万吨左右,10月份大豆到港量有所下降,约700万吨(过去三年均值712万吨)。预计8月份国内油厂大豆压榨量约900万吨,9月份约850万吨,8月至9月进口大豆到港量基本能够满足油厂压榨。考虑到目前油厂大豆库存高达近800万吨,较过去三年均值高约200万吨,即使10月份油厂大豆压榨量达到850万吨(过去三年均值733万吨),10月份国内大豆供给仍较宽松,10月底油厂大豆库存可能处于近600万吨高位,大豆供给宽松程度高于去年。

预计国内豆粕价格继续下跌空间有限

虽然市场普遍看跌后市,但美豆丰产在望、全球油籽总产将创新高等利空因素已基本被市场消化,后续油籽市场可被挖掘的利空因素越来越少,而美豆超高单产和面积能否兑现、9月份后南美大豆播种是否顺利、欧洲油菜籽和葵花籽减产幅度是否会进一步加大等尚待观察。整体来看,预计近期国内豆粕价格继续下跌的空间有限,可能在目前低位区间震荡。

最新发布