2023年下半年以来伴随着猪肉行情持续低迷、业内盈利预期降低,屠宰企业谨慎分割入库,至2024年上半年屠宰企业冻品库容率呈持续下降态势。以往屠宰企业在毛白价差收窄、生产鲜品猪肉利润不足的情况下,多通过入库冻品撬动利润,但当下冻品库存量有限,下半年屠宰企业或通过提高售价、增加毛白价差的方式来增加盈利。

1. 2023年以来屠宰企业鲜品猪肉初加工环节盈利状况欠佳

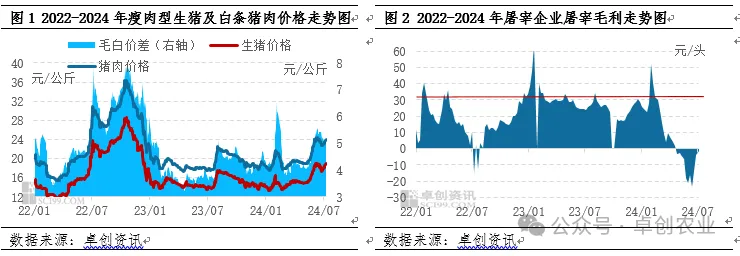

2023年国内猪肉行情处于持续低迷状态,毛白价差收窄,屠宰利润亦较差。据卓创资讯统计,2023年国内平均毛白价差(白条猪肉均价减生猪均价)为4.09元/公斤,屠宰毛利28.63元/头,部分时期实际净利为负值。

2024年上半年生猪及猪肉行情出现好转迹象。据卓创资讯统计,截至2024年7月12日,瘦肉型生猪交易均价15.56元/公斤,较去年同期上涨6.71%;膘厚在2.5-3.5厘米白条猪肉成交均价20.14元/公斤,较去年同期上涨9.00%;毛白价差4.58元/公斤,较去年同期上涨17.59%。2024年毛白价差虽有扩大,但因本轮猪肉价格上涨多靠原料成本上涨支撑,实际成交情况并不理想,屠宰企业开工率持续下降,当下同比降幅达16.10%。这导致屠宰固定成本比重增加,屠宰毛利由正转负,2024年上半年屠宰企业鲜品猪肉初加工环节多处于亏损状态。

2. 屠宰企业入库谨慎,下半年冻品猪肉供应有限

以往在生产鲜品利润欠佳的情况下,屠宰企业多根据猪周期、消费季节性规律进行逢低入库、逢高出库操作,利用冻品撬动利润。从图2看到,屠宰企业冻品库容率变化亦有季节性,入库多集中于2-6月,7月至次年1月集中出库。但从图3看到,2024年上半年因受制于资金压力且看涨预期降低,屠宰企业暂未大批量入库。且当下入库成本已偏高,下半年无猪病影响的情况下大批量入库概率亦不大。因此在下半年国产冻品供应有限难以大量逢高出库,对企业利润高幅增加支撑力度不足。

3. 毛白价差拉大,下半年屠宰企业鲜品生产盈利或增加

在猪肉初加工环节,2024年下半年冻品对屠宰企业利润贡献度有限,屠宰企业或在鲜品生产环节增加盈利,这主要有两方面原因。一方面,从上游推算,在前期持续去产能的情况下,下半年生猪出栏量或继续收紧,对生猪及猪肉价格产生支撑,均价或高于上半年。另一方面,下半年随着天气转冷、猪肉消费旺季来临,终端需求将有一定好转。当下屠宰企业冻品库存量偏低,图5看到,进口冻品供应亦逐渐减少,低价冻品对鲜品猪肉的冲击力度降低,鲜品猪肉销售状况或好于预期。猪肉价格增幅大于原料增幅,毛白价差或有拉大,对屠宰企业利润增加产生一定支撑。

下半年猪肉毛白价差虽有扩大,但因原料供应收紧、开工率增幅不及以往,2024年下半年屠宰企业头均固定成本比重难以降低;且当下上游养殖端话语权较重,原料成本亦偏高。同时在猪肉主力消费人群下降、消费结构调整等因素影响下,终端对高价猪肉的接受程度不高。总体看,下半年屠宰企业生产鲜品猪肉利润虽有增加,但幅度有限,2024年猪肉初加工环节利润仍或处于长周期下偏低水平。

最新发布