第一部分:概述

2024年上半年国内豆粕价格整体呈现单边下跌态势,沿海区域现货一路由年初的3900元/吨附近下跌至6月底的3200元/吨附近,创近4年以来的新低。虽然3月份豆粕现货曾一度因油厂停机较多而担忧4月份豆粕供应而上涨,但未影响整体下跌格局。回顾上半年豆粕大幅走跌的原因,国外方面大豆丰产预期逐渐兑现,全球大豆供应走向宽松,6月USDA报告也以中性为主;国内方面,5-7月国内大豆到港量均处于偏高水平,油厂豆粕库存快速累库至100万吨以上,叠加下游需求不振,国内豆粕形成供需双杀。

第二部分:2024年上半年市场回顾

一、价格走势回顾

1.国内价格走势分析

数据来源:钢联数据

连粕主力价格走势图(元/吨)

2024年上半年连粕主力合约走势先扬后抑,价格重心先逐步上移再下移。具体来看,一季度国内连粕主力合约M05呈现“小v”走势,年初国内仍然是围绕南美产量、天气等展开,受大豆丰产预期偏强施压,全球大豆供应宽松格局之下连盘期价大幅下探,叠加1月份巴西贴水加速下跌,进口成本不断下降,成本端因素影响,盘中最低点报收于2944点;进入3月,连粕M05强势反弹上涨,巴西近月贴水环比2月大幅上涨,M05估值抬升,进口成本支撑国内豆粕大幅上涨;另外国内现货助力,一是供应偏紧预期增加,国内到港偏低,国内油厂出现断豆停机现象,加上消息面的炒作,市场情绪点燃;二是下游因前期备货较少,库存消耗殆尽,因供应端的偏紧预期下游开启一轮补库,且此时豆粕添加比例上调,M05期价抬升至3200点以上。二季度国内连粕主力合约M09先涨后跌,4月份国内期现出现背离走势,盘面走势坚挺,主要是资金端提前预期美豆天气升水;而国内现货强现实弱预期,供强需弱施压国内现货;进入5月,因五一假期期间巴西暴雨影响,巴西大豆产量预计下调,巴西贴水跟随上涨,市场看多氛围浓厚,盘中最高点收于3622点;6月份国内交易逻辑回归供需基本面,国内供需矛盾凸显,国内大豆大量到港,油厂开机高位,油厂豆粕库存累库至100万吨以上,叠加CBOT大豆期货跌至成本线下方,成本端的驱动减弱,M09进入3300-3350点盘整。

表 国内主要地区豆粕现货月均价格对比

单位:元/吨

数据来源:钢联数据

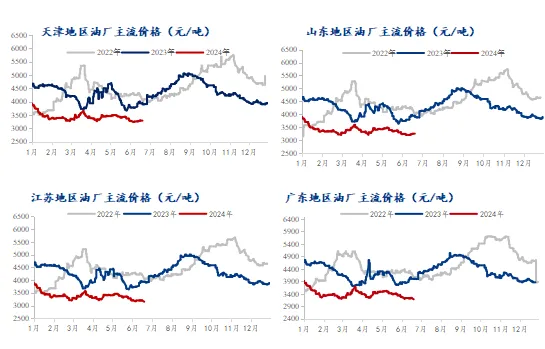

今年上半年国内豆粕现货价格呈现震荡下跌走势,截至到6月31日油厂主流价格在3190-3320元/吨,较去年底下跌630-750元/吨。一季度初油厂和贸易商处于亏损状态,贸易商杀价动能有所减弱,油厂也有挺价意愿,但因终端需求下降且不愿增库存,豆粕提货在经过节前备货短暂提振后回归弱势。饲料企业春节补库增多将对豆粕价格有所支撑,节后随着豆粕开门红,市场进入购销积极的节奏中,但到了2月底连粕期价与豆粕现货产生博弈,进入现货表现弱于盘面的局势。但连粕冲高回落整体呈现上涨行情,市场交易情绪明显好转,期价走势强于豆粕现货,配合豆粕基差成交放量,市场购销积极。同时,国内油厂大豆、豆粕库存去库为主,油厂受断豆影响有部分停机,对价格略有支撑,此时大豆供应压力相对有限,豆粕现货价格应声上涨。一季度末公布USDA种植意向报告,连粕表现先于美豆进行调整,临近主力合约换月,豆粕M2409合约多单继续增持,受大豆到港偏少影响,国内豆粕库存延续去库态势,此前豆粕价格上涨,下游饲料企业普遍补货周期到4月中旬,饲料厂库存回升。二季度初连粕冲高回落,盘面整体呈现上涨行情,市场交易情绪明显好转,临近主力合约换月,豆粕M2409合约多单继续增持,受大豆到港偏少影响,国内豆粕库存延续去库态势。5月后期进口大豆集中到港,油厂开机率回升,油厂大豆、豆粕库存处于累库阶段,而需求增幅有限,供强需弱形势下,豆粕现货价格趋弱走跌。随着大豆到港量继续增加,油厂豆粕供给压力剧增,部分油厂受豆粕库存过高被动降低开机率,豆粕现货价格承压连续下跌。加上梅雨季节豆粕不易保存,提货和成交仍较平淡,油厂豆粕库存压力明显普遍在催提,豆粕库存持续累库。豆粕现货价格出现连续回落走势,随着油厂开机率逐步回升,给现货市场带来更大的压力,豆粕现货价格虽然跌势放缓但整体难改上半年震荡走弱的格局。

数据来源:钢联数据

沿海主流区域现货价格走势(元/吨)

2.国际价格走势分析

数据来源:钢联数据

CBOT大豆主力合约收盘价格走势图(美分/蒲式耳)

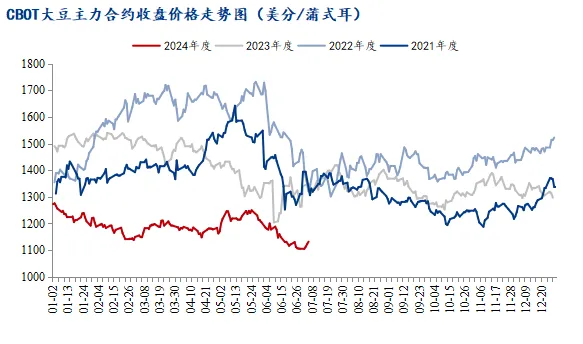

2024年上半年CBOT大豆期货价格延续上年度偏弱行情,价格重心更是较2023年进一步下移,从之前1200美分/蒲-1530美分/蒲的区间下移至1100美分/蒲-1250美分/之间。相较于2023年美豆期价大幅波动相比,2024年上半年的美豆期价波动更小,走势也更为平缓,主要是2023/24年度均在全球大豆的宽松供应预期下,不论是巴西大豆丰产预期还是阿根廷大豆产量恢复,都对美豆期价涨幅进行限制,中间同样出现阶段波动,将下文中进行详细阐述。

第一阶段:【2024年1-2月美豆期价持续下跌】

2024年1月份美豆就开始了下跌行情,1月初美豆仍在1270美分/蒲之上,但截止2月底CBOT主力合约跌至1138美分/蒲。主要有两方面因素影响:1、巴西在种植前期的干旱情况不断改善,在丰产预期下市场情绪偏弱。巴西大豆升贴水在1月至2月期间不断下行,当时近月船期从1月初的155美分/蒲一路降至1月底的5分/蒲,跌幅达96%。尽管2月因美豆跌幅过大,升贴水小幅回升,但较1月初仍有85美分/蒲的差值。2、美豆出口份额被巴西大豆挤占,USDA不断下调出口预期。巴西大豆升贴水在1-2月走弱,当时美豆-巴西大豆升贴水差值最大可达230美分/蒲,因而在巴西大豆的价格优势下,美豆出口偏弱。USDA在其2月供需报告中将2023/24年度美豆出口下调95万吨至4681万吨。

第二阶段:【2024年3月至2023年4月美豆小幅回升后震荡运行】

时间来到三月,市场担忧转淡,且巴西减产预期被不断加强,因此巴西大豆贴水走强,CBOT大豆期价也开始回升。市场对于巴西大豆减产预期不一致,预估上下沿差值能达950万吨,USDA对于巴西大豆减产的预估则较为保守,这也是美豆期价即使有回升,涨幅也较为受限。3月20日,美豆主力合约期价重回1200美分/蒲之上。进入四月由于缺乏炒作题材,且美豆出口并未有转好迹象,加上种植意向报告带来的利空影响,美豆期价在四月主要围绕1160-1180美分/蒲之间震荡运行。

第三阶段:【2024年5月巴西南部洪水影响美豆期价上涨】

5月CBOT大豆期价快速回升,国内五一假期期间,巴西南部地区尤其是南里奥格兰德州出现大雨及洪涝天气,作为主产州之一且当时该州还有约30%的大豆未收割,因此美豆期价迅速拉涨。在5月2日,美豆主力合约期价由前一日的1169.75美分/蒲涨至1200美分/蒲。随后五月份大部分时间该事件的影响持续发酵,美豆期价均在1200美分/蒲以上运行,期间达到1250美分/蒲的高位。

第四阶段:【2024年6月叙事转向北美,大豆播种顺利美豆期价走弱】

巴西南部洪水影响逐步减弱,市场关注点回到美国新季大豆种植。美豆种植进度较快且产区天气良好,5月供需报告整体呈中性偏空,新季美豆的宽松供应格局成为市场交易的主基调,因此美豆期价也在不断走弱。截止6月28日,CBOT大豆主力合约报收于1105美分/蒲,较月初下跌79.5美分/蒲,环比跌幅为6.7%。

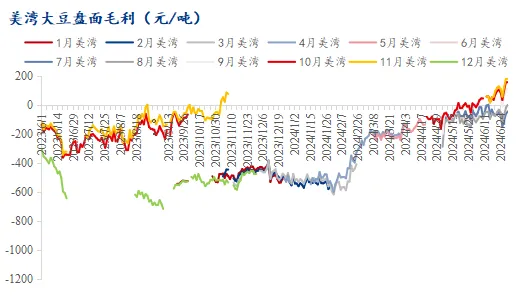

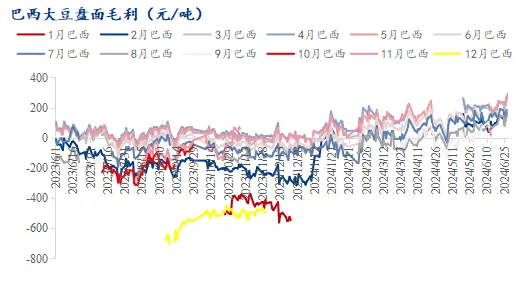

3.成本利润分析

据Mysteel农产品监测数据显示,2024年上半年南北美升贴水报价走势分化,北美大豆升贴水报价小幅下调,南美报价则是先跌后涨。整体来看大豆进口成本下行为主,油厂远月船期对盘面压榨利润改善。截至6月28日,美湾近月连续合约CNF升贴水报价为227美分,较1月初240美分下降13美分,8-11月报价则为232-247美分;美西近月连续合约报价为185美分,较1月初220美分下降35美分,8-11月报价则为195-238美分;巴西近月连续合约报价报价为177美分,较1月初155美分上调22美分,25年2-5月报价为83-125美分;阿根廷近月连续合约报价175美分,较3月份90美分上调85美分。截至6月28日,美湾大豆7-9月进口成本完税价在4022-4127元/吨,10-11月3949-3972元/吨;美西大豆7-8月进口成本为4001-4015元/吨,10-11月3967-3978元/吨。整体来看美豆近月合约进口成本较年初下降371-428元/吨,盘面毛利上调-374-521元/吨;巴西8-9月进口成本为3961-3986元/吨,25年2-5月3519-3648元/吨,巴西进口成本整体较年初上调487-521元/吨,盘面毛利上调281-455元/吨。

具体来看,1月初巴西大豆未大量上市前,美豆出口仍占主导地位。1月初在贴水居高不下情况下,大豆进口成本整体偏高,远月船期对盘面压榨利润处于深度负值。1月初2-3月船期美湾大豆进口完税价在4496-4517元/吨,盘面毛利为-521/-543元/吨;美西进口完税价4414-4429元/吨,盘面毛利为-439/-455元/吨;巴西2-7月进口完税价在4006-4276元/吨,盘面毛利为-293/1元/吨。1月下旬随着巴西大豆收割陆续推进,大豆销售压力突显,贴水报价逐渐走低,1月30日报价最低跌至5美分,较月初下调150美分。巴西贴水报价大幅下跌,大豆进口成本降至3552元/吨,较月初下降超700元/吨,盘面毛利拉涨至-31/120元/吨,较月初上调119-162元/吨。美国大豆贴水居高不下,刺激国内大量采购巴西大豆。1月后在国内大量采购巴西大豆后,巴西大豆贴水不断走高,2月末贴水报价自1月末10-73美分拉涨至70-125美分,上涨52-60美分,涨幅超80%。受助于国内盘面强势运行,2月份巴西远月3-7月船期大豆进口成本下降至3588-3802元/吨,盘面毛利上调59-106元/吨,国内压榨利润大幅修复。3月巴西4-8月大豆贴水报价继续上涨,主要是受到巴西大豆产量下调和良好的销售进度影响,美湾4月贴水报价则小幅下调。3月贴水报价较2月上调15-35美分至105-145美分,美湾下调2美分,巴西盘面毛利恶化较2月下调17-98元/吨,美湾则上调49元/吨。4月巴西贴水报价继续上涨,巴西升贴水报价较3月上调5-35美分至140-185美分,进口成本在3950-4112元/吨。国内盘面依旧强于外盘,国内榨利小幅修复,盘面毛利较3月上调3-117元/吨。5月巴西及美湾贴水报价相对稳定,各月报价小幅波动,巴西盘面毛利较4月上调53-89元/吨,美湾上调66-197元/吨。CBOT大豆期价大幅下行使得进口成本下降,国内盘面整体强于外盘,5月盘面榨利继续修复。6月巴西贴水继续走高,美湾报价有涨有跌,巴西7-9月升贴水报价较5月稳中上调0-15美分,24年2-4月上调3-16美分;美湾7-8月贴水报价下调3-8美分,9-10月稳中上调0-15美分。国内盘面强于外盘情况下,盘面毛利继续回升。7-9月盘面压榨毛利较5月上调29-109元/吨,25年2-4月上调55-80元/吨。美湾大豆7-10月上调16-153元/吨。

数据来源:钢联数据

美湾大豆盘面毛利(元/吨)

数据来源:钢联数据

巴西大豆盘面毛利(元/吨)

二、基本面情况回顾

1.供应格局及变化趋势分析

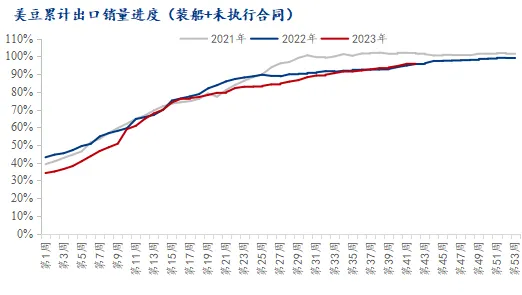

截至6月20日当周,美国23/24年度累计出口大豆4086.91万吨,较去年同期减少822.88万吨,减幅为16.76%;USDA在6月份的供需报告中预计23/24美豆年度出口4626.6万吨,目前完成进度为88.35%。

数据来源:钢联数据

美豆累计出口销量进度(%)

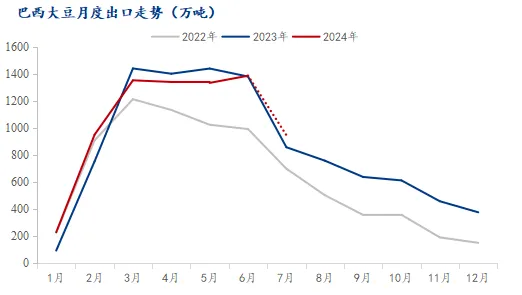

巴西全国谷物出口商协会(ANEC)表示,巴西7月份大豆出口量估计为950万吨,比去年同期提高近90万吨。不过7月份的出口量明显低于6月份,因为巴西港口出口重点转向正在收获上市的二季玉米。6月份巴西大豆出口量为1390万吨,创下历史同期新高,也是去年5月以来的最高单月出口量。ANEC表示,今年头6个月,中国占到巴西大豆出口量的75%。

截至6月13日,巴西国家商品供应公司(CONAB)将2023/24年度巴西大豆产量预期调低至1.47353亿吨,较5月预测低了33万吨,降幅0.2%,比上年减少725万吨,减幅为4.7%。7月将2024年巴西大豆出口预测值调低7万吨,达到9243万吨,比上年减少9.3%。

数据来源:钢联数据

巴西大豆月度出口走势(万吨)

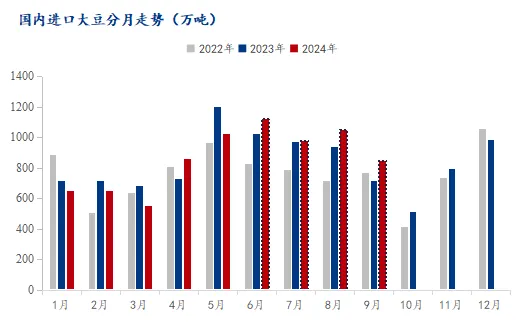

据海关总署数据显示:中国5月大豆进口1022.2万吨,去年同期为1161.1万吨,同比减少12%。1-5月大豆累计进口3736.9万吨,去年同期3951.3万吨,同比下降5.4%。据Mysteel农产品团队对国内各港口到船预估初步统计,预计2024年8月1050万吨,9月850万吨。24年7月份国内主要地区125家油厂大豆到港预估150.5船,共计约978.25万吨(本月船重按6.5万吨计)。综上所述,2024年一季度中国大豆进口量较2023年有所下降,二季度进口量明显回升,大致持平于去年同期,预计三季度大豆到港量较去年同期有所增加。

数据来源:钢联数据

国内进口大豆分月走势(万吨)

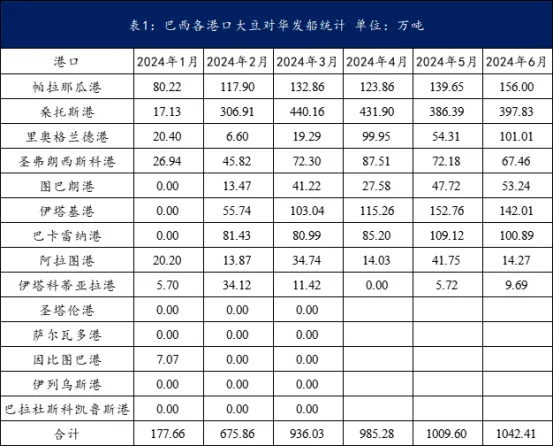

Mysteel农产品统计数据显示,截止到2024年7月1日,6月份巴西港口对中国已发船总量为1042.41万吨,较2024年5月增加32.81万吨,较2023年6月份增加77.21万吨。6月份阿根廷港口对中国已发船总量为175.9万吨,较2024年5月增加3.87万吨,较2023年6月份增加157.57万吨。

表 巴西各港口大豆对华发船统计

单位:万吨

数据来源:钢联数据

2.消费及变化趋势分析

数据来源:钢联数据

国内豆粕月度成交量(万吨)

数据来源:钢联数据

国内主要油厂豆粕月度提货量(万吨)

2024年上半年国内市场豆粕市场成交一般,1-6月累计共成交2166.24万吨,月均成交361.04万吨,累计同比减少261.65万吨,减幅10.78%,其中现货成交1484.30万吨,同比增加152.19万吨,增幅11.43%,远月基差成交共681.94万吨,同比减少413.84万吨,减幅37.77%。上半年国内豆粕市场提货整体持稳,1-6月累计提货量1870.84万吨,同比增加50.88万吨,增幅2.80%。

成交方面,今年上半年豆粕成交波动较大,大致可分为三个阶段,第一阶段是春节前后,一月份因南美大豆丰产逐步成为事实,美豆期价创两年新低后止跌反弹,恰逢春节将至,下游饲料企业开启节前备货热潮,但市场大多不看好节后豆粕价格,以致于节前并未大量采购,大多维持刚需补库为主,所以在一二月份期间豆粕市场成交较为清淡。第二阶段,三四月份豆粕成交大幅增加,豆粕现货价格持续上涨,因国内大豆到港较少,开机率不断下降,豆粕现货阶段性供应紧张,而在饲料企业前期维持低库存情况下,对后续豆粕供应产生担忧,中下游采购意愿增加,市场购销情绪较好,市场豆粕成交得到大幅提升;而四月份豆粕市场以远月成交为主,因美国大豆种植面积报告落地,美豆期价始终维持底部震荡,进入播种生长期,美豆期价天气升水将逐步拉开帷幕,市场采购远月基差热情开始释放,另外前期对于6-9月保持观望的贸易商和饲料企业,在低价和盘面成本支撑下,贸易商陆续开始着手建部分底仓,不仅如此,因豆粕性价比较高,下游饲料企业基本上调豆粕添加比例,这对豆粕需求形成支撑,使得三四月份豆粕成交维持良好状态。第三阶段,五六月份豆粕成交持续减少,主要因随着国内大豆到港逐步增加,国内长期维持高开机率,油厂豆粕进入累库阶段,国内豆粕库存压力不断扩大,五六月份豆粕价格弱势运行为主,此外,终端养殖利润不佳,猪饲料产量持续减少,而饲料企业豆粕添加比例早已调至最高,在饲料需求无明显增量情况下,下游饲料企业采购意愿较差,不仅如此,部分饲料企业仍持有去年采购的高价合同,目前仍是亏损,今年表现相对谨慎,对于远月采购意愿不高,整体维持现货刚需采购为主,这使得豆粕成交在长时间内较为冷清。从1-6月份整体来看,国内豆粕成交并不理想,归其本质则是今年下游饲料需求较往年缩量,使得豆粕需求低迷,下游饲料企业以现货刚需补库为主,远月基差成交量较往年大幅减少。

提货方面,今年上半年全国豆粕提货量同比去年相对持稳,大致可分为三个阶段,第一阶段春节前后,下游饲料企业为春节进行适量备货,一月底提货积极性有所提高,而二月份因春节假期,提货量大幅减少。第二阶段,三月份豆粕提货大幅增加,因大豆到港偏少,豆粕阶段性供应紧张,下游饲料企业担心后续提不到货,纷纷增加豆粕库存,豆粕提货量大幅提升,而在今年饲料需求减少情况下,豆粕提货量并未明显减少,主要因今年饲料企业豆粕添加比例上调饲料提前,且从三月份开始不断上调,五六月份豆粕添加比例达到最高,这对豆粕提货量形成支撑。第三阶段,五六月份豆粕提货量小幅减少,主要因国内大豆到港充足,油厂豆粕库存持续累库,下游饲料企业维持低库存状态,提货积极性较差。从1-6月份提货量来看,下游饲料企业豆粕需求仍存刚需,在今年养殖利润不加,饲料产量减少情况下,豆粕提货量保持平稳,更多得益于今年豆粕性价比高,饲料企业在较长时间内维持高比例配方。

数据来源:钢联数据

全国外三元生猪出栏均价周度走势图(元/公斤)

2024年上半年生猪出栏均价为15.37元/公斤,同比上涨0.73元/公斤,涨幅为4.99%。年初猪价在13.50-15.00元/公斤低位区间震荡,受春节备货短暂提振,重心稍有上移,但节后出栏节奏恢复,需求惯性回落,价格偏弱盘整;此后行情延续窄幅整理,徘徊在13.50-15.50元/公斤。到了5月下旬,市场多有惜售挺价,产能去化节奏延续叠加前期疫病影响,供应端有所释压,加之二育入场动态增多,市场推涨情绪高涨,价格上行明显。不过涨幅略超预期,6月中旬开始价格回调,受情绪支撑幅度相对有限。上半年猪价最低点为13.27元/公斤,最高点为19.06元/公斤;截至6月30日,全国外三元生猪出栏均价为17.99元/公斤,同比上涨4.33元/公斤,涨幅为31.70%。

数据来源:钢联数据

全国白羽肉鸡均价走势图(元/斤)

2024上半年在近十年中堪称最平稳的阶段,上半年全国白羽肉鸡均价3.79元/斤,环比跌幅3.07%,同比跌幅19.36%。上半年高点出现在小年前后,农历小年屠企开始缩减宰杀量,毛鸡交易不断收缩,成交价格趋于稳定。春节开市后,产品端走货低迷,屠宰见此情景并无明显提量宰杀意愿,导致毛鸡价格长期趋稳运行,这个周期却成了上半年价格最高的阶段。低点则出现在6月中旬,屠宰场长期深陷亏损状态,控量、停工放假成为常态化,毛鸡价格下破3.40元/斤,成为近三年的价格最低点。

毛鸡价格能保持相对稳定状态,有几方因素相互交叉支撑;一是整体屠宰产能仍处于扩产状态,屠宰产能长期大于养殖产能,导致毛鸡的需求面支撑较强,难以出现牛羊肉大跌的走势;二是今年鸡肉消费欠佳,但屠企明确产品价格易跌难涨,所以长期存在扛价心理,进而支撑毛鸡价格;最后就是毛鸡价格已经是近几年的低位状态,下探空间有限。

数据来源:钢联数据

全国鸡蛋主产区与主销区价格对比图(元/斤)

2024年开市价格低于2023年,2024年主产区开市均价为3.34元/斤,较节前下跌0.48元/斤,跌幅12.57%。从趋势上来看,2024年上半年蛋价走势较去年有所不同,5月份超预期上涨,而6月份的低点又是超过了大部分人的预期,截至6月30日,鸡蛋主产区均价为3.86元/斤,较年初下跌了15.72%。

1-2月份蛋价呈下行走势。1月随着蛋价不断探底,养殖端存惜售情绪,叠加临近春节,务工人员陆续返乡,部分地区内销略有起色,市场情绪有所升温,蛋价持续走强,蛋价上涨后,终端接受程度有限,市场走货渐缓;2月春节后开市初期部分环节存零星补货需求,多数市场顺势清库,部分市场由于价格偏低,养殖单位存挺价惜售现象,叠加人员陆续返工,学校食堂等备货需求,带动价格小幅上涨;3月随着蛋价连续上涨,终端对高价接受度有限,下游经销商避险情绪再次显现,拿货意愿转为谨慎,利好支撑相对有限,蛋价在短暂上涨后继续转为回落;4月清明节日提振效果相对有限,终端需求持续不温不火,整体接货意愿一般,节后各环节积极处理库存为主,蛋价多是震荡偏弱;5月份受“五一”假期支撑,蛋价走势偏强,随后主受情绪及货源流通影响,产区局部地区货源略紧,价格快速拉涨。进入6月,随着梅雨季到来,受湿热天气制约,贸易流通环节补货积极性一般,出货压力偏大,蛋价弱势下行,随着蛋价不断下跌,月末部分市场开始抄底备货,市场盼涨情绪有所升温,产区出货节奏偏快,蛋价偏强上涨。

数据来源:钢联数据

广西市场豆菜粕价差走势图(元/吨)

回顾2024年上半年的豆菜粕价差走势,一路缩窄。价差从1月5日的最高点1050元/吨不断变小,截至7月8日豆菜粕价差在730元/吨,较最高点下滑320元/吨。1-2月豆菜粕价差整体处于一个较高水平,大于900元/吨,菜粕替代价格较高,1-2月豆粕盘面震荡偏强,广西市场油厂开机率整体处于较低水平,油厂压力有限,大豆到港较少,豆粕现货价格受支撑,拉大价差。3-4月豆菜粕价差大部分处于低于900元/吨水平,此时猪饲料使用菜粕替代豆粕价值弱,禽料及水产仍有替代价值。5-6月大豆菜籽到港量均增加,国内开机率较高,大部分油厂均出现胀库催提现象,豆粕,菜粕现货处于供大于求局面,现货价格承压,豆菜粕现货价格均下跌,价差也处于较低水平,大部分时候在800元/吨以下,菜粕替代价值较弱。随着气温升高,水产进入旺季,一定程度提振菜粕需求,支撑菜粕现货价格,预计短期豆菜粕价差仍偏弱。

3.库存分析

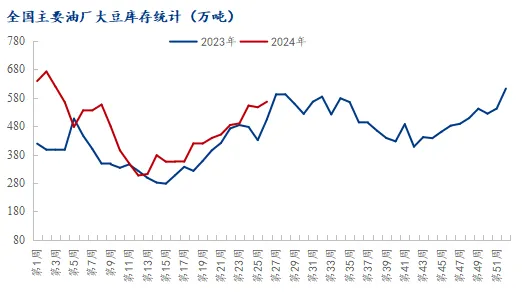

2024年截至6月底,第26周(6月21日-6月28日),全国主要油厂大豆库存、豆粕库存上升,未执行合同下降。

数据来源:钢联数据

全国主要油厂大豆库存统计(万吨)

其中大豆库存为565.85万吨,较上周增加19.42万吨,增幅3.55%,较1月底增加1.44万吨,增幅0.26%,同比去年增加61.61万吨,增幅12.22%;今年上半年大豆库存整体先去库后累库,去年年底大豆结转库存较高,年后大豆到港较少,在加上下游刚需补库、养殖利润转好等,大豆库存到3月底降到低点,而4月中下旬以来,月均千万的巴西大豆大量到港,国内养殖利润较差,需求较差,大豆进入累库阶段,预计7月份国内主要地区125家油厂大豆到港预估150.5船,共计约978.25万吨,8月1050万吨,9月850万吨,9月买船偏慢,9月以后供应压力或有释放,大豆库存或迎来拐点。

数据来源:钢联数据

全国主要油厂豆粕库存统计(万吨)

豆粕库存为105.3万吨,较上周增加8.53万吨,增幅8.81%,较1月底增加11.74万吨,增幅12.55%,同比去年增加23.68万吨,增幅29.01%;上半年豆粕库存整体走势和大豆基本一致,累库趋势更明显,年初豆粕结转库存93.56万吨,年后大豆到港较少,压榨减少,刚需补货后豆粕库存在在3月底去库至最低点,随着4月下旬大量到港,且巴西豆容易碳化,不易保存,油厂开机率提高,周度压榨200万吨,豆粕持续累库。届时豆粕需求暂无明显起色,高到港高开机情况下,豆粕继续累库,随着后期大豆到港减少,压榨减少,豆粕库存可能迎来拐点。

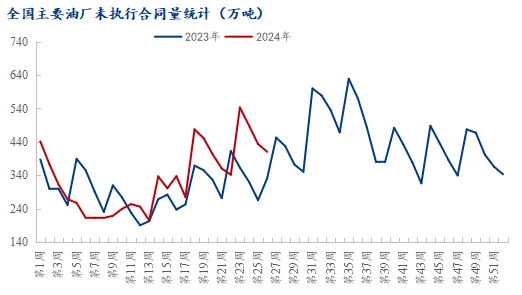

数据来源:钢联数据

全国主要油厂未执行合同量统计(万吨)

未执行合同为410.7万吨,较上周减少23.3万吨,减幅5.37%,较1月底减少31.07万吨,减幅7.0%,同比去年增加79.55万吨,增幅24.02%;未执行合同库存年后因刚需补库大幅下调,后面随着需求好转,下游饲料厂备货进度好转,而到了5、6月份,未执行合同数量明显上升,因去年7月份较多企业购入了2024年5-9月基差合同。但是当前供强需弱情况下,需方采购仍较谨慎,随采随用为主。

4.供需平衡分析

表 Mysteel农产品国内豆粕供需平衡表

单位:万吨

数据来源:钢联数据

据Mysteel农产品监测数据显示,从2024年上半年的国内豆粕供需平衡表来看,豆粕市场供需格局较为宽松,供需同比均有增长。从供应端来看,2024年自然年度(始于2024年1月1日)全国大豆压榨量为4434.7万吨,豆粕产量3503万吨,较去年同期增幅达1.58%。大豆供应整体较为充足。由于南美恢复性增产,全球大豆供需格局趋于宽松,美豆期价下行,国内进口大豆成本下降,油厂压榨利润表现良好,油厂持续性买船,大豆豆粕供应量充裕。消费端来看,2024年上半年豆粕的消费整体表现较好,其原因有二,一是因成本下降豆粕价格重心下移,成为性价比最高的蛋白原料,替代挤占了其他蛋白原料的需求空间。二是2024年生猪养殖利润好转,二育现象较为普遍,猪饲料的需求表现较好。

第三部分:2024年下半年市场展望

一、供需格局展望

1.供应趋势预测

展望2024年下半年豆粕供应形势,8-9月进口大豆到港量预计有所下滑,约600-800万吨之间,受目前远期进口大豆压榨利润不佳的影响,油厂9-12月买船进度仍较缓慢,10-12月份大豆到港预计回升。

今年巴西大豆在经历5月份洪水侵袭后仍创下丰产记录,阿根廷大豆产量也较去年大幅恢复,美国大豆当前播种进度顺利。根据6月USDA大豆供需报告显示:2023/24年度巴西大豆产量为1.53亿吨;阿根廷2023/24年度大豆产量预估为5000万吨;预估2024/25年度全球大豆产量仍为4.22亿吨,继续创下历史新高,全球大豆供应进一步走向宽松。另外,6月29日凌晨,USDA公布了6月美豆种植意向报告,此次报告数据预测美国2024年大豆种植面积为8610万英亩,较3月预估种植面积下降41万英亩,同比2023年增加250万英亩,但另一方面美国大豆季度库存报告显示,美国旧作大豆库存总量为9.7亿蒲式耳,同比增加22%,美豆整体也呈现供大于求,库存增长的局面。综上所述,下半年全球大豆供应仍处于宽松周期内,但在8-9月份大豆到港量减少的预期下,届时国内油厂或小幅去库,豆粕现货压力有所缓解。但仍需密切关注美国大豆天气及大豆升贴水变化情况,将对国内油厂买船推进产生重大影响。接下来将进入美豆关键生长期,预期届时国际CBOT市场仍有不少变数。

2.进出口趋势预测

2024年1-5月我国大豆累计进口3736.9万吨,同比下降5.4%。以此展望下半年的大豆进口情况,预计国内的大豆进口量趋势将先降后升,特别是7-9月国内大豆进口量将明显高于去年同期。据Mysteel农产品团队对国内各港口到船预估初步统计,2023年7月国内港口到港总计1150万吨,8月1050万吨,9月850万吨。考虑到本年度巴西大豆减产,预计10-12月国内大豆进口量或将出现下降。但需要注意的是,从目前美国大豆新作的生长情况来看,美国大豆实现丰产的概率较大,届时全球大豆供给依旧有保障。

3.供需平衡展望

展望下半年的国内豆粕供需平衡表,因油厂的买船积极性较高,据Mysteel农产品预计7、8月的大豆到港量均在千万吨以上,三季度豆粕供应量预计依旧处于高位。从消费来看,当前生猪养殖利润较好,且生猪均重较高,饲料需求预计维持坚挺。与此同时,我们预计豆粕的性价比优势能依旧保持,我们对三季度的豆粕消费暂持乐观态度。但豆粕库存因大豆持续维持高到港的预期或在较长时间仍维持偏高水平,或许9月中下旬才能迎来去库节点。即使消费保持乐观水平,但因强供应的预期,豆粕的价格仍有压力。

二、价格行情展望

展望2024年下半年的豆粕价格,我们认为豆粕价格重心将整体下移,波动率相对有限,预计较难超过上半年。但需要注意的是,进入7月份一类国内豆粕现货价格跌破3200元/吨,虽有现货基本面的利空加持,但对价格造成大幅向下的难度却也不小。期价方面,当前主力合约M2409相比现货价格升水150元/吨左右,相对来说期价波动空间或许更大。下半年豆粕市场对于产业链上中下游各环节企业,将进一步考验风控能力,建议保持实力,积蓄力量,勿操之过急。

主要原因在于,今年以来全球大豆库存重建格局之下,全球大豆价格重心下移,国内大豆进口成本较去年同期下降明显,市场结构由前3年大多数时间的卖方市场逐步转变为买方市场。同时,目前市场对于2024/25年度全球大豆依旧保持宽松局面共识,特别是美国2024/25年度大豆产量有望丰产,结转库存预期增加,对CBOT大豆构成压制,同时南美大豆产量仍是同比增加预期,将令下半年国内进口大豆成本保持震荡市。但需要注意具体节奏,因今年豆粕价格往往走在供需现实之前,引起期现价差的剧烈波动。

具体分阶段来看,7-8月份,美国大豆处于生长的关键期,通常也是天气炒作频发期,而今年美国大豆种植面积增加250万英亩,对于天气的容错率提升。并且今年进入夏季以来,美国大豆主产区温度,降雨整体有利于大豆生长,因此今年炒作天气难度加大。与此同时,国内豆粕供给压力不减,豆粕库存居高不下,对国内豆粕价格构成压制。

9月-10月份,随着南美大豆出口量进入淡季,而新季美国大豆进入收割期,国内大豆到港容易出现环比7-8月减少的情况,令油厂大豆进入去库存时期,豆粕供应压力逐步减轻,甚至容易出现短期偏紧的局面。需求方面,国内受中秋节、国庆节备货的带动,叠加下游处于养殖消费较好时期,豆粕现货价格走强往往有消费的支撑;这一时期的期价涨幅往往稍逊于现货价格,但今年空间价格上方空间或有限。

11-12月份,CBOT大豆受累于美国大豆收割之后的出口压力;叠加预期新季南美大豆产量同比回升的压力,价格或将下行。国内豆粕受此影响,价格重心料将走低。但美豆出口情况如能表现突出,将限制豆粕的跌幅。

最新发布