现货承压回落后,养殖端挺价情绪升温,规模场缩量出栏,叠加散户二育滚动入场,出栏节奏放缓,支撑现货止跌企稳。不过当前处于消费淡季,市场对高价猪接受度有限,屠企订单不多,纷纷压价收购或缩减宰量,受制于需求低迷,短期上行动力不足,进入震荡期。中期来看,供给压力逐步改善,需求季节性回暖预期仍存,以偏强趋势看待。建议区间17500-18500元/吨。

一、行情回顾

猪价下调后,养殖端惜售情绪抬升,压栏叠加二育滚动入场,供给压力较端午节后有所缓解,不过需求延续端午后弱势格局,现货止跌企稳,向上动力不足。上周,生猪2409合约最高价17710元/吨,最低价17185元/吨,收盘价17620元/吨,涨幅0.83%。

二、生猪基本面分析

2.1 挺价情绪升温 猪价止跌企稳

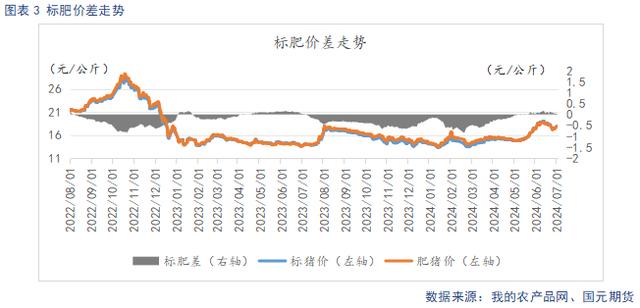

截止7月1日,生猪出栏均价18.01元/公斤,较上周环比上涨0.51元/公斤。标肥价差0.02元/公斤,较上周走阔0.01元/公斤。猪价高位回落后,养殖端挺价情绪升温,加之二育滚动入场支撑,猪价止跌回暖,不过需求跟进不足,继续上行空间有限。炎热天气下,肥猪需求转淡,标猪价高于肥猪,出现倒挂。

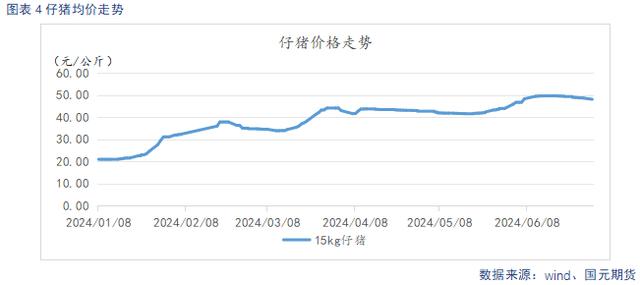

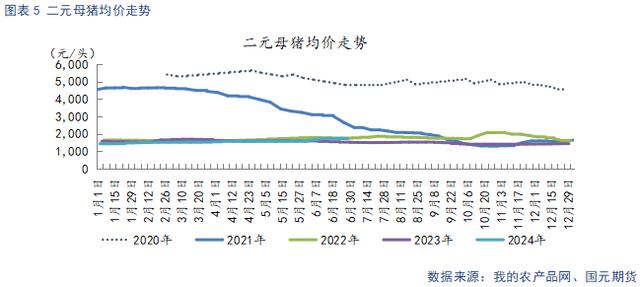

仔猪出栏均价49.16元/公斤,较上周环比下跌0.63元/公斤。二元母猪(50KG/头)均价1736.19元/头,较上周环比持平。随着猪价高位回落,补栏情绪降温,高价成交较少,仔猪价格小幅调整。不过养殖端对后市预期向好,仔猪价格预计维持高位震荡。

2.2 三四季度供给呈缩减趋势

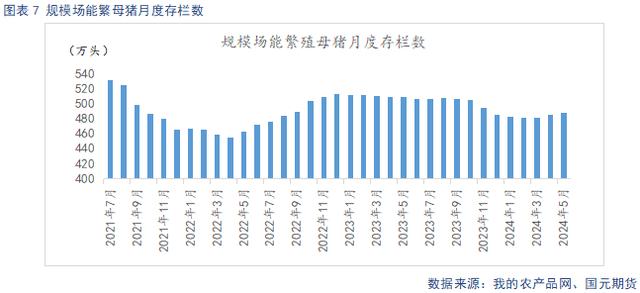

根据农业农村部数据显示,2024年5月末全国能繁母猪存栏量3996万头,同比下降6.2%,环比上涨0.25%。产能去化效果逐步显现,对猪价下方形成较稳固的支撑。不过随着我国生猪行业生产效率提升以及猪肉消费需求等变化,3月1日农业农村部新修正的《生猪产能调控实施方案》发布,提出将能繁母猪正常保有量从4100万头下调至3900万头,以此来看,当前存栏基数的实际产能比预期偏大,猪价上行幅度不宜过高估计。

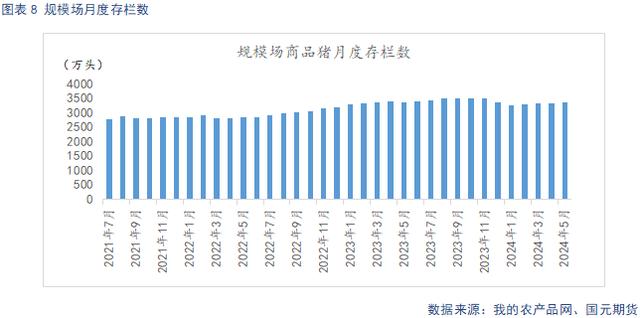

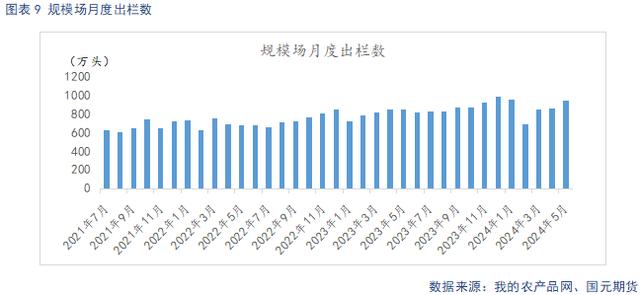

据Mysteel统计,截止2024年5月底,规模场能繁母猪存栏量为487.57万头,环比上涨0.38%,同比下降4.24%。去年底疫病导致部分产能受损,加之市场对后市价格较强的预期,去产能意愿下降,规模场能繁母猪存栏连续3个月回升。规模场5月商品猪存栏数为3370.28万头,环比上升3.53%,同比下滑2.01%。5月出栏量为943.38万头,环比增加10%,同比增加10.74%。5月,养殖端看涨情绪浓厚,价格快速拉涨,养殖利润走阔,规模场逢高提前出栏,加快出栏节奏,超额完成出栏计划。

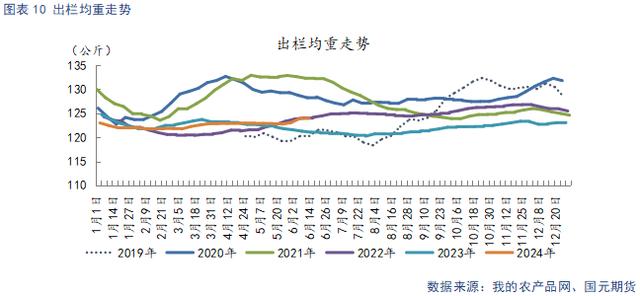

截止6月28日,生猪出栏均重123.98公斤,与上周环比下降0.24公斤。猪价高位回落后,二育出栏有所放缓。出栏均重小幅下调。

2.3 需求低迷 屠企压价缩量

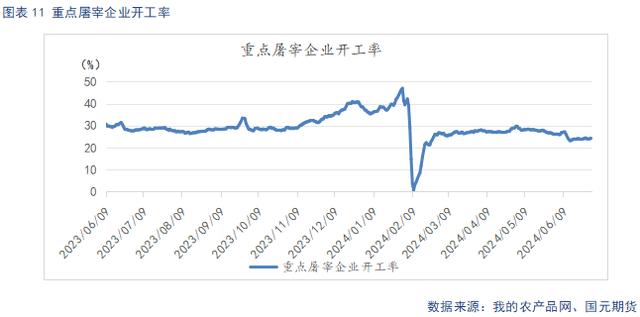

截止6月28日,重点屠宰企业日均开工率为23.08%,较上周环比下降0.34%。冷冻肉库容率23.4%,较上周环比下降0.15%。下游需求低迷,屠企订单较少,压价、缩量情况较多,开工率保持较低水平。今年冻品库容虽然去库偏缓,但是屠企主动入库操作较少,当前库容相较往年同期处于正常水平,冻肉库存压力对后市猪价上行的抑制减轻。

2.4 猪价企稳 养殖端维持盈利

截止7月1日,玉米现货价格2480.35元/吨,较上周环比上涨12.11元/吨,豆粕现货价3322元/吨,较上周环比上涨10.28元/吨。玉米基层购销活跃度不高,中小贸易商出货相对平均,无集中供应压力。大型贸易商继续等待何时时机出货。销区玉米市场价格稳中偏弱运行,长三角及华南地区贸易商报价稳定,但华南地区港口库存高位,市场整体心态偏弱。豆粕从基本面看,三季度进口大豆到港高峰将过,但巴西大豆库存时间短依然提振油厂压榨,豆粕仍处于季节性累库周期。需求端,水产养殖需求表现不及预期,生猪二次育肥对饲料端有所提振。综合来看,供应宽松预期之下,豆粕仍将承压运行。截止6月28日,自繁自养养殖盈利285.2元/头,盈利较上周环比缩小97.48元/头。外购仔猪养殖盈利182.9元/头,盈利较上周环比扩大183.66元/头。猪价高位回落,养殖利润较前期高位有所缩小。不过猪价预期向好,下方空间有限,二三季度猪价将维持在盈利区间内。

三、行情总结

猪价回落后,养殖端挺价压栏情绪再起,二育滚动入场托底猪价止跌企稳。不过需求延续端午后的弱势格局,屠企缩减宰量,低迷消费下,向上驱动力不足,短期进入震荡期。中期来看,三四季度供给缓解趋势不变,叠加需求季节性回暖预期,仍以偏强走势看待。建议区间17500-18500元/吨。