1.上半年行情回顾

上半年生猪盘面走势整体呈下跌趋势,年初主力合约价格在20000元/吨以上,至6月底,主力合约价格已跌至15500元/吨附近。从基本面来看,春节前市场趁着年前需求较旺,抓紧出栏,供应持续高位,猪价持续承压。春节后,消费进入季节性淡季,同时供应量并无明显缩减,继续压制行情。然而由于现货价格亏损幅度并不大,且春节期间非瘟及仔猪腹泻病情发酵,市场对于盘面注入较多减产预期升水。2月份伴随现货跌破14元/公斤,冻品及二育入场快速增加,从需求端形成一波支撑,盘面反弹至20000元/吨。然而消费提振始终不佳,而出栏量又在逐月递增,三月份开始,期现同步下行,随后现货基本稳定在14元/公斤附近,弱现实基础下,盘面高升水持续回落,整体走势偏弱。

2.供应情况

供应端角度,下半年供应将维持增长态势。

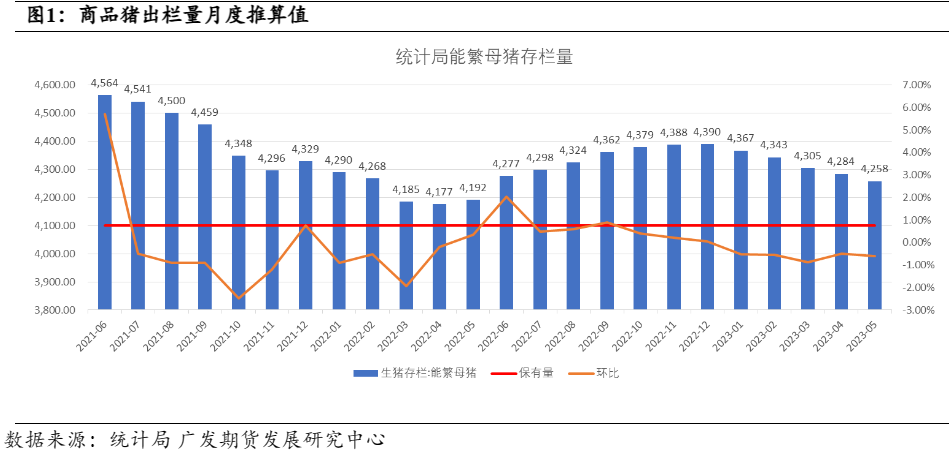

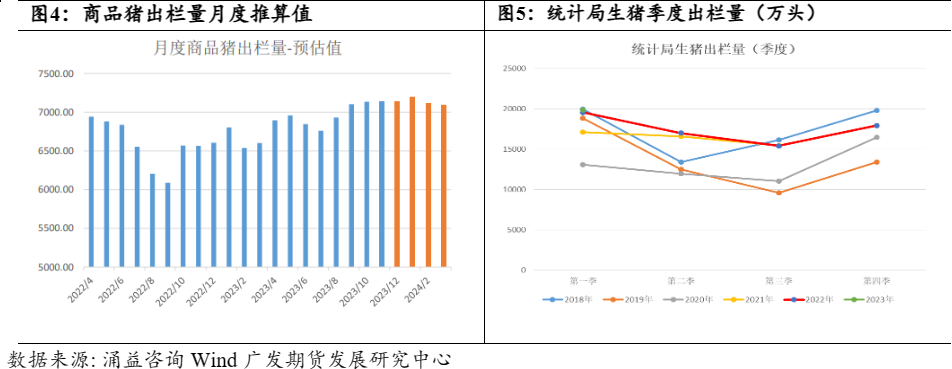

从出栏量来看,2022年4月能繁母猪存栏见底开始逐步回升,直到2022年12月达到本轮存栏高点。若直接推算10个月后的商品猪出栏量,则出栏自今年3月份以来为持续回升,直至10月份将达到高点,因此7、8、9三个月生猪出栏供应量将是持续增加的。若加上能繁性能的考虑,以涌益样本来看,因年初窝均健仔数及产房存活率均有下滑,导致健仔总量下滑,则对应6、7月份生猪出栏量将会出现下降,8月份再恢复上涨,但此数据目前仅为样本理论推断数据。

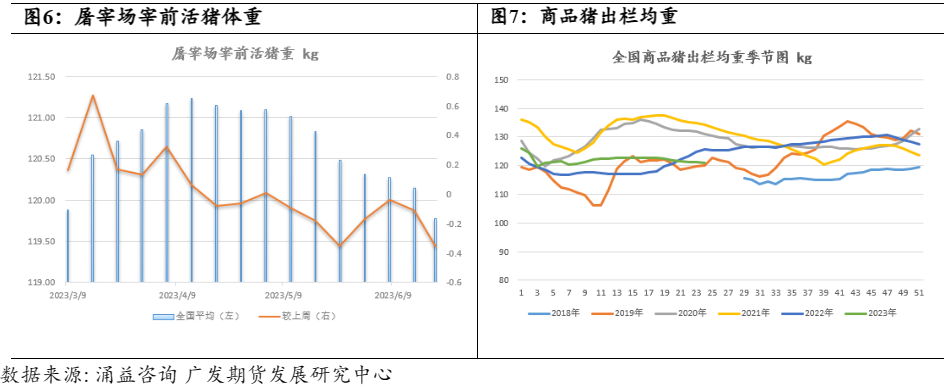

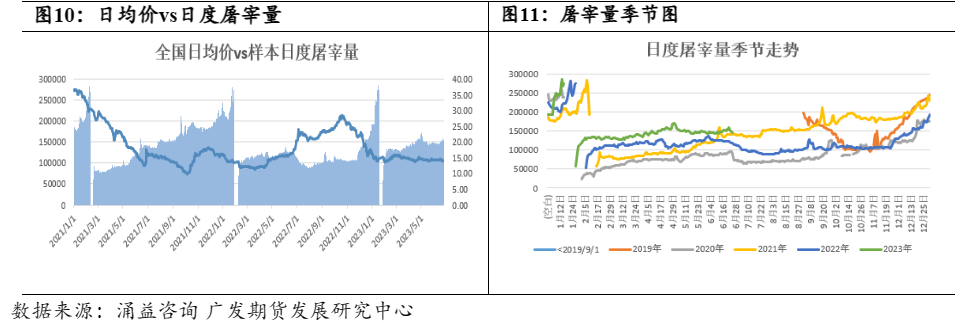

当前从涌益跟踪的生猪日度屠宰量及猪价上来看,端午后猪价弱势,宰量下滑明显,一方面说明需求的确不好,屠宰承接无力;但另一方面,鉴于生猪出栏体重持续下降至偏低水平,则生猪延迟出栏概率不大,且屠宰鲜销为主,主要流入消费端,未形成库存,则说明当前出栏也确实进入环比下降阶段,中短期供应压力有所缓和。

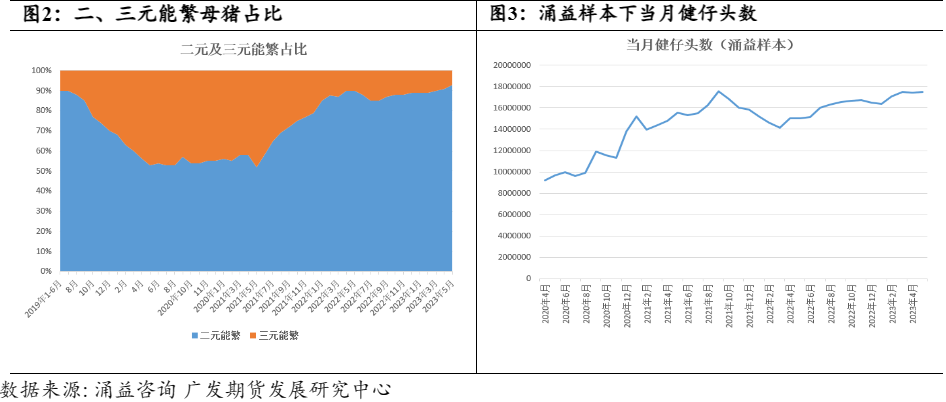

然而,无论上诉那种推论,今年全年供应量均将达到历史出栏的高峰。根据统计局数据显示,2023年一季度我国出栏量为19899万头,环比增加10.77%,同比增加1.7%,处于历史同期高点,仅次于2018年初因非瘟疫情所导致的全行业恐慌抛售量。而4、5月公布的出栏数据分别显示,全国生猪出栏环比增长3.1%和0.3%,同比增幅仍在7%以上。以当前持续增长的趋势,整个二季度出栏体量预计环比上涨。而历史上来看,2季度出栏量往往较1季度为环比下滑。上半年出栏量高位,主要归因为能繁母猪性能大幅提高,产仔效率上升。头部企业一方面不断优化母猪群体,另一方面也在持续扩张母猪群体,导致肥猪数量加速增长。尽管上半年对应的10个月前能繁母猪存栏处于低谷区域,但并未影响其供应能力,反而出栏还有明显提高。而在今年下半年,对应母猪存栏量更增一筹的前提下,出栏压力将进一步提高。

7月份生猪理论出栏量对应2022年10月前后的母猪存栏,而基于各方能繁母猪数据,2022年10、11、12三个月存栏均为环比增长态势,因此不难推断,后期整体供应压力不减。然而这里不确定性仍在于冬季仔猪腹泻造成的影响,根据涌益的能繁性能进行推算,7月出栏量小幅见底后,8、9月将快速回升至更高维水平,则3季度整体仍将继续保持环比增长的供应量,而4季度供应环比增幅预计超过3%,同比增幅预计将达到15%以上。

根据统计局数据,今年年初以来能繁母猪存栏量开始进入下行趋势,不过目前环比下行节奏相对较缓,且能繁母猪存栏目前仍处于正常保有量区间上沿,而头部企业去化极其困难的前提下,更多产能流失主要为中小企业,整个行业仍是负重前行的格局。在性能提升以带来成本下降的主流思路之下,预计能繁性能仍将是持续优化的趋势,而对于商品猪出栏量来说,中长期供应量仍是一块难消化的重石。

当前体重的确持续下降。由过去5年的行情观察,生猪体重的快速下降,往往伴随着价格的下挫和市场的恐慌抛售。目前生猪体重已经下降至120.89kg,即使2021年上半年猪价跌至12元/公斤以下,体重也仅跌至117kg附近,说明市场已在主动出清,行业内持续的提前出栏,也对阶段性行情形成抛压。后续问题在于生猪体重还有多少下降的空间,目前猪价已在14元/公斤附近震荡许久,尽管6月底跌幅略有加速,但全国均价也仍在13.5元/公斤以上。体重当前不排除仍会伴随猪价的弱势出现下跌,毕竟最优的猪料比在115-120kg出栏的生猪上。而体重若持续下跌,说明市场供应仍然过剩,而只有体重在底部稳住,才说明市场去化彻底,也才能探查到阶段性价格的底部。

从出栏量和体重两大供应因素来看,6月体重在降,出栏预计月环比呈下跌趋势,尽管冻品入库减少,且抛压略有增加,但有端午需求提振的前提下,猪价却并未收获明显提振,说明生猪供应绝对值仍在高位。总体来说,前几年生猪高价,高利润刺激下,行业补栏母猪较多,性能也提升明显,到去年、今年新增产能陆续开始释放,供应压力陆续有所体现。目前尽管全行业资金负债率均在高位,但头部去产能极其缓慢,产能高位带来的疼痛将延续到2024年。

3.中下游情况

需求端来看,2023年的确有明显好转。根据发改委公布的中国社零餐饮收入情况,2023年3、4、5三个月,餐饮消费同比大幅回升,处在近5年最高位,较2019年也为同比增长态势。由此可见,疫情放开后,餐饮端消费热情的确被大幅点燃,外出就餐、差旅均有明显好转。由生猪供应量和价格来看,今年1季度出栏量及体重均明显高于去年同期,但猪价却同比仍上涨了约20%左右,足以见得消费对猪价的支撑。

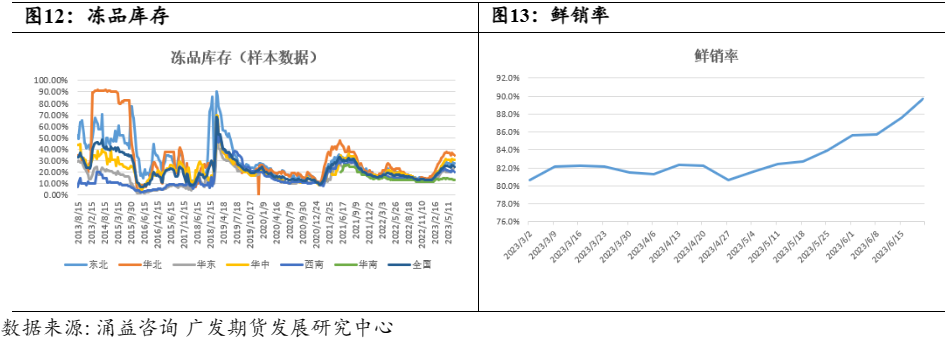

看屠宰端,根据商务部数据,23年前4个月屠宰量均处在历年同期高位,而该数据通过涌益样本点下的日度屠宰量也可以得到验证。由此可见,上半年需求端承接的生猪出栏的确高于往年任一年份。不过这部分屠宰量还有相当一部分在一季度猪价下跌期间流入了冻品环节,而作为冻品库存的这部分,不但没有真正消化供应,反而增加了未来某个时间点的肉类供应。由下图可见,2023年冻品库容率由年初的13.43%,增长到4月的25.63%,直到6月底,冻品库存仍在25%左右,库存去化缓慢。从屠宰量本身来看,端午节后,屠宰量开始出现大幅下挫,这一方面归因于前期市场降重,导致许多商品猪有趁着端午需求小高峰提前出栏的情况,但另一方面也说明,的确市场需求不佳,终端承接力度有限。不过从另一个角度来说,节后宰量下挫,或许意味着前期提前出栏透支了后期的部分供应,叠加上文提到的7月理论出栏测算有下降趋势,7月供应压力或有下滑的空间。

二次育肥曾大幅影响了2022年的生猪市场节奏,年初市场对于二次育肥抄底及抛售也有较多不同角度的预测。然而就今年上半年来看,二次育肥入场极其谨慎,或许是由于22年底的抛售造成过大亏损,整个行业的操作方式也有明显改变。2月份时,由于猪价下跌,少量二次育肥入场抄底,对猪价带来了一波提振,但猪价涨势放缓后,二次育肥也快速收手,且压栏极少,均顺势出栏,尽可能保证了本金不受损失。当前二育整体维持快进快出节奏,投机性较上一年度明显下降。尽管市场仍对下半年二育入场有较高期待,但预计在行业较为悲观的前提下,今年二育也将维持快进快出的节奏,或对短期行情有所影响,但较难带动大幅拉涨和杀跌。

收储是市场最为关注的终端提振因素。但根据过往年份来看,收储或帮助市场判断阶段性的价格低位,但很难真正提振行情上涨,行情上行还是需要看到基本面的根本改善。目前猪粮比已经在5附近震荡了近半年时间,若破5,或可为阶段性现货行情底部给予一定指引。

中下游整体来看,二育和冻品带来的利多在下半年均不明显,尤其冻品可能还会造成出库的压力。而餐饮消费还需持续跟踪,疫情报复性消费之后,市场还需要面临如今宏观经济下滑,消费不佳的阵痛,市场信心持续下滑的背景下,也难以支撑生猪下游消费的持续好转。

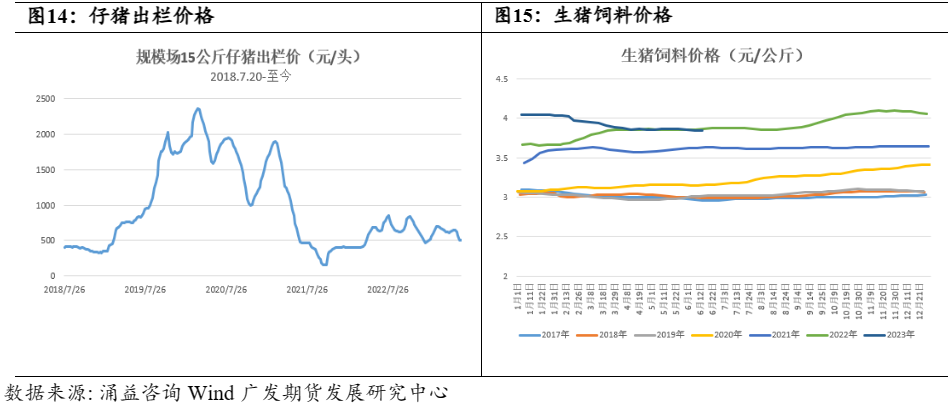

4.成本及利润

仔猪价格来看,根据市场统计,7kg仔猪成本普遍在350-450元/头不等,尽管上半年仔猪一直维持较好利润,但是伴随猪价持续弱势,季节性补栏接近尾声,6月以来仔猪价格快速下跌。截至6月30日,全国7kg仔猪价格在400-430kg不等,已基本跌至成本线。仔猪进入亏损后,不排除后期行业内淘汰母猪会有所加强,也会对中短期猪价形成一波供应压力。同时仔猪价格快速下挫,也降低了未来出栏的生猪成本,对于猪价也略有利空影响。

从饲料角度来看,尽管2季度蛋白及能量价格均出现大幅回落,但进入6月份后,伴随玉米和豆粕价格再度回归上涨趋势,饲料成本下行空间不大。展望下半年,3季度豆粕仍受到美豆种植阶段天气影响,存在提振,且国内库存仍在低位,下游成交较好,预计豆粕下方空间不大,进入四季度,市场供应以美豆为主,年度美豆平衡表大概率趋紧,且国内8月之后船期采购量不大,市场后期供应也并不宽松,美豆及国内豆粕均存支撑。玉米3季度来看,行业内中游及下游均为低库存结构,且9月份之前巴西玉米到港量不大,但由于终端备库谨慎,预计维持高位震荡区间。4季度进入卖粮季,对应供应量将有快速回升,且今年种植面积增加,产量预期较好,价格上方空间不大,但上量初期或存在抢粮行情,预计下方空间同样不大,预计仍在成本线2550以上波动。下半年饲料价格并不悲观,对应成本也存在一定支撑。

5.行情展望

未来两个月,市场价格难言乐观。首先,近期仔猪价格快速回落,已距离成本线不远,淘汰母猪价格也在加速回落,不排除近期能繁去化出现加速,对猪价形成压力。其次,前期市场期待二育和冻品带动需求增量,但当前时间点较为尴尬,二育即便入场也难以支撑到年底旺季需求启动,另外近期饲料成本上行,二育成本也在增加,不利于二育入场;而冻品库存本身压力已经偏大,冻品近期出库形成抛压的概率明显大于入库形成需求支撑。再次,过往多次收储虽然有一定情绪支撑,但行情上涨仍需看到供需实际改善。最后,进入8月份,不论用那种方式测算,出栏量均将快速回升,若在9月之前现货没有出现抛售出清,则现货预计将持续磨底,继续疲软。当前生猪现货价格已然跌破14元/公斤,07合约价格回落至14000元/吨以下。09合约对应基本面相较07合约没有明显改善,需求有所好转,但供应增幅更大。风险点在于7月的确对应出栏下滑,且体重也在下降,供应压力有所下行,且收储概率有情绪提振,对阶段性行情或形成利好。但目前盘面升水持续在1500-2000元/吨之间,弱现实基础下,收升水行情预计延续。

进入四季度,供需双增,仍有较多的不确定性存在,当前2311及2401合约分别在16500及17500元/吨附近,继续下跌空间不大,暂时维持观望态度。若二次育肥抄底,带动情绪上涨,则远月合约先涨后跌。若市场持续磨底,猪价持续悲观,则远月合约不排除先跌破成本线,待供应压力去化后,再推动猪价上涨。