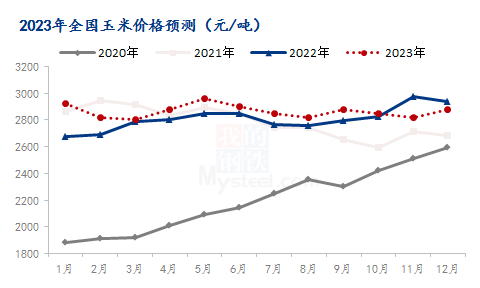

22/23年度玉米(2809, 2.00, 0.07%)市场供需仍处于紧平衡状态,需要多元替代品流入补充,玉米价格整体维持高位震荡,国内玉米均价区间2730-2980元/吨,月度均价较高低点价格略有不同。利好支撑主要有年度玉米总产略降,国际谷物价格高位,限制因素为进口谷物贸易阶段性顺价、贸易业者存粮理性、下游深加工利润下降以及养殖利润回归合理区间,政策端仍有投放调控粮源,玉米价格高点依然受限。另外,疫情因素持续影响,是较大不确定性因素。

分阶段来看,2022年11月-2023年1月,市场主要特征是潜在供应宽松,下游有刚性需求,而且企业、贸易商潜在建库需求作为变量,使得基层农户售粮进度与贸易商、下游企业建库节奏出现偏差,形成阶段性行情。政策面偏向减少投放和进口,适当收储,保证农户售粮。另外吉林地区推行消除地趴粮活动,通过补贴购买上栈物资和补贴粮库代储等行政手段,增加自然干粮比重,一定程度放缓春节前售粮节奏。

2-3月份,市场主要特征为供应增加,需求回落,贸易环节建库意向较高。供应方面,天气降水增加和升温,农户售粮意向提升,或短期出现一个售粮小高峰,但自然干粮被动售粮少,农户对仍有一定要价权。需求方面,春节后饲料需求量回落,加之饲料企业春节前或部署采购替代品订单到货,采买意向下降。深加工采买顺畅,有压价操作空间,玉米价格震荡走低。随着基层余粮减少,贸易环节建库意向提升,对底端市场价格有支撑,价格低点参照2750元/吨。

4-6月份,基层玉米销售完毕,进入政策调整阶段,此阶段关注政策粮投放及国际谷物进口形势及成本。小麦及稻谷不合理库存基本消化完毕,无去库存压力,政策偏向保供稳价为主,视价格灵活启动,主要手段是投放饲用稻谷。如果乌克兰进口依然受阻,巴西玉米定产出现波折,影响进口预期兑现,国际谷物价格高位或带动国内玉米价格冲高,国内玉米价格高点参照2950元/吨。如果价格冲高,预计5月份饲用稻谷投放,底价较上一年度提高或增加参拍主体,玉米价格高点受限,另外低端支撑价格也提升。6月份前小麦上市临近,华北贸易商有腾仓需求,部分质量较差小麦流入饲料企业等因素,使得玉米价格持续走低,价格低点参考2800元/吨。

7-8月市场玉米粮源集中在贸易环节,因保管费用、利息成本上涨等因素支撑,玉米价格或有走高机会,重点关注下游深加工企业的盈利情况和夏季检修。今年新疆玉米建库成本高,春节前出库少,库存后移,或在这段时间形成出库压力,另外,8月中旬随着两湖地区春玉米上市销售,大型集团出粮和三方资金到期变现,玉米市场供应趋向缓和,玉米市场整体偏空。

进入9月份之后,市场交易重点转向新季玉米,因种植成本较上一年度增加,市场有看涨预期,预估北港开秤价格2800(±50)元/吨。10月份之后,国内玉米新季购销周期展开,基层定产和农户的售粮节奏将影响市场有效供应量。