进入9月份,各区域气温不断下降,但市场需求并未如预期向好。上半月在中秋节日备货的带动下,屠宰企业开工率较上月末上升不足两个百分。假期过后消费再次陷入低迷,屠宰企业开工率亦由23.7%回调至月内低点20.6%。那么月内猪价在弱需求影响下,强预期又表现在哪些方面,市场又存在哪些分歧及风险压力,接下来本文进行详细分析。

1.屠宰企业开工难有明显回升

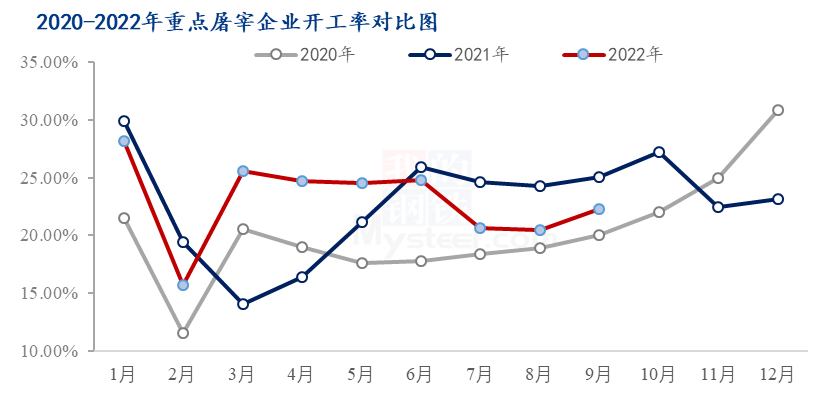

根据Mysteel农产数据监测,截至9月22日,全国重点屠宰企业平均开工率为22.3%,环比上涨1.8个百分点。但同比去年下滑2.7个百分点,开工率较猪源紧缺猪价超30.0元/公斤的2020年同期仅上升了2.2个百分点。就目前来看,各地新冠疫情反复,内外经济形式仍显严峻,终端需求跟进乏力,国内餐饮业复苏仍相对缓慢。加之屠宰企业开工率的调整本身与生猪价格呈现明显负相关性,随月内猪价不断攀升,屠宰企业开工率亦受到牵制。

2.强预期带动二育步伐加快

随三季度猪价持续升高,供应收紧所带来的肥猪价格攀高,养殖端对四季度行情看涨情绪加重,适当调整及增重存栏猪源。加之前期行情亏损,养殖端补栏仍显谨慎,市场空栏率偏高。再次,本次二育多为100公斤以上标猪,除料肉比偏高外,疫苗及疫情投入减少,养殖端可以灵活出栏,减少养殖风险,随市场二次育肥情绪提升,优质标猪走货紧俏,挤占屠宰厂标猪市场资源,企业采销两难,不得不被动提价收购。

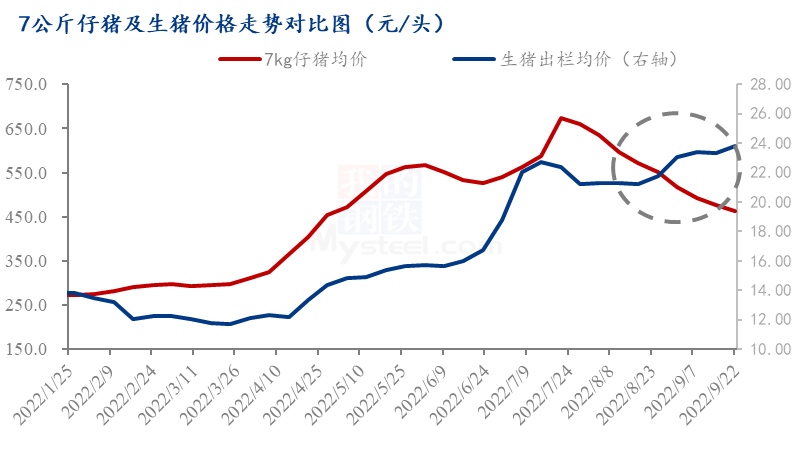

3. 生猪及仔猪价格现分歧

在月内二育的强劲带动下,生猪市场易涨难降,国内生猪出栏均价由月初23.5元/公斤上涨至22日的24.0元/公斤,涨幅2.1%。随猪价上行,养殖端头均盈利丰厚。但高利润并未给仔猪市场带来更多利好带动,随4月份国内能繁母猪存栏不断回升,市场对年后猪价看空情绪增强,补栏积极性较差。加之前期规模企业产能优化加速,市场采购仔猪量及成交量有限,价格支撑力度不足。截至22日,全国仔猪出栏均价由月初517.6元/头下滑至22日的463.1元/头,华东、华中,西南部分区域成交在420.0-440.0元/头,市场陷入微利状态。在疫情常态化的现在,市场更不远承担长线风险,更多倾向短线市场获利。随9月份标肥价差倒挂扩大,整体带动市场压栏增重及二次育肥情绪。

4.后期市场压力值预测

仔猪市场来看,市场对能繁母猪存栏增速存疑,对后市仍有一定观望预期,加之规模企业自留育肥现象增多,预计年内仔猪价格或难跌破成本线。二次育肥来看,8-9月份国内二批次压栏育肥现象不断增多,后期政策面调控及冻肉出库,预计对后市猪价仍形成一定打压。但就目前24.0元/公斤标猪价格,补栏110公斤育肥至180公斤出栏测算,出栏成本大概在20.6元/公斤上下浮动(头均成本=毛猪成本+饲料成本:增加体重70公斤*3.5料肉比*3.4元/公斤的饲料价+人工水电及疫病费用150元/头),综合均摊成本下调明显,加之二育出栏相对灵活,预计四季度二育承担风险压力值或相对有限。