当市场正在热议新一轮“猪周期”开启还需要多久的时候,猪价泼了一盆“冷水”。连续回升一周后,生猪期货价格突然“栽了”。

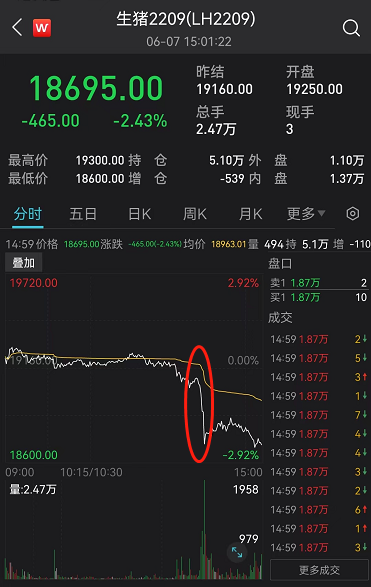

昨日午后,生猪期货主力2209合约减仓大幅下跌,回吐近一周涨幅,截至收盘报收18695元/吨,跌幅达2.43%,带动2207和2209合约价差及基差均有所收敛。

市场发生了什么?现货市场有什么异动?市场的交易逻辑变了?

查看当日A股猪产业板块走势,猪产业指数上涨0.85%。生猪养殖类上市公司牧原股份、唐人神、温氏股份、傲农生物、天康生物等,当日股价均上涨2%以上。

从生猪现货市场看,昨日,农业农村部公布的6月份第一周畜产品价格情况显示,全国生猪平均价格15.81元/公斤,比前一周上涨0.9%,同比下降9.8%。全国仔猪平均价34.70元/公斤,比前一周上涨3.2%,同比下降45.2%。

对于生猪期货连续多日回升后突然跳水,徽商期货生猪分析师尉秀告诉期货日报记者,这反映出在生猪期价前期冲高后,当下出现分歧,部分多头止盈离场。但可以看到的是,生猪期货盘面40日及60日均线支撑仍旧较强,同时随着供需双紧基本面兑现的逼近,多头大概率会逢低介入。

据了解,今年4月下旬开始,在供给前置的情况下,我国生猪现货价格出现超预期反弹,生猪养殖利润转好。与此同时,猪价上涨也带动了一波二次育肥,这批二次育肥在端午节前已经出栏一波,6月下旬或进入再次出栏的时间段。

展望6月生猪走势,尉秀建议重点关注生猪出栏量及出栏体重对市场形成的双重影响。

“具体来看,随着天气越来越热,大肥需求转弱,中小养殖户前期推迟出栏的肥猪近期或将积极出栏。同时,当下标猪与肥猪价差较小,仅在0.2—0.4元/斤,随着天气转热,标、肥价差有望逐渐拉开,刺激大猪出栏。后期需重点关注生猪出栏体重,尤其是7月份能否控制在标猪范围内。相关数据显示,截至6月2日,全国平均周度出栏体重为122.18公斤。6月份,仔猪逐渐进入补栏淡季,若仔猪价格持续回落,养殖场可能面临不好销售甚至销售不出去的情况,考虑到市场的一致性预期,应关注养殖场是否会调整栏舍利用,提前出栏肥猪、育肥小猪。”尉秀说。

在方正中期期货饲料养殖板块研究员宋从志看来,6月份生猪现货价格大概率延续季节性上涨,但上涨幅度难言乐观。6月份天气转热,被动出栏的大猪可能环比增加。生猪期现价格如何回归可能是未来一段时间的交易重点,主要交易逻辑包括以下三方面:

一是商品猪出栏量6月份下降幅度或趋缓。根据农业农村部此前发布的数据推算,能繁母猪数量2021年6月份为4564万头,达到近几年最高水平,此后见顶回落,对应2022年4—5月份生猪出栏压力见顶。因此,6月份生猪出栏可能环比继续走低,但由于整体能繁母猪保有量不低,使得未来2—3个月的生猪出栏量可能仍然与2018年相当,叠加当前利润改善后压栏情况再度出现,预计天气转热后,大猪的出栏压力可能环比有所增加。

二是生猪由弱基本面和强预期过渡为强基本面和强预期仍需要时间。今年以来,饲料原料尤其是豆粕价格大幅上涨,严重侵蚀养殖利润,部分养殖户再度转为深度亏损,导致上游再度开始被动去产能,加速中大猪出栏节奏,因此二季度的供给压力有一定前置。5月份,生猪供给压力环比改善以及消费进入季节性旺季,供需基本面环比好转进一步增强了行业信心,现货价格的季节性上涨对期货远月合约看涨预期也形成了正反馈。值得注意的是,当前市场的乐观情绪很大可能是因为过去一段时间的压力前置,因此在整体生猪供给宽松的情况下,6月份需警惕预期落空,果真如此,价格可能出现阶段性回调。

三是生猪期价高升水以及大宗商品整体估值偏高仍是主要风险。当前,生猪远月合约价格中性偏高,市场已经把周期反转和季节性旺季预期交易到升水里,尤其是近月2207合约仍对部分地区现货存在2000元/吨左右的升水,升水整体偏高也将限制期价的反弹幅度。此外,目前大宗商品市场整体估值偏高,一旦新作播种尘埃落定或俄乌冲突等风险解除,大宗农产品价格可能面临较大的估值回归压力,或会成为拖累猪价的主要因素。

总的来看,宋从志认为,在当前供需格局趋于平衡的情况下,生猪价格重心在不断上移;从期货盘面看,近月合约因升水偏高难以大涨,远月合约受强预期支撑,基差可能继续保持弱势,在能繁母猪及生猪绝对保有量不低的情况下,猪价波动幅度将收窄。