随着二季度猪价上涨,养殖盈利恢复提振养殖端信心,但猪肉价格连续上涨导致终端接受能力减弱,同时原料成本偏高,屠宰企业入库积极性下降,冻品库容率增速不及预期。

多因素助推二季度猪价提前上涨

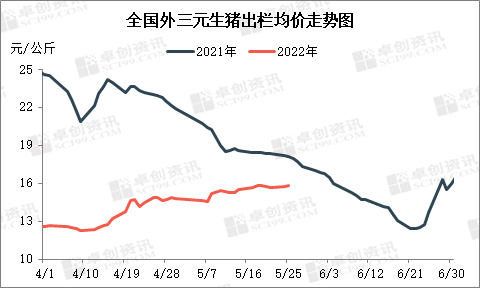

进入二季度以来,猪价呈现震荡上涨的走势,与2021年同期走势截然相反。截至5月25日,全国外三元生猪交易均价15.82元/公斤,较季度初涨幅25.76%,日均价达到年内新高,较1月份的年内次高点上涨0.14元/公斤。根据2021年7月份为能繁母猪存栏量的最高点来推算,理论上2022年4-5月份为生猪出栏对应的最高峰。不过由于2021年三季度至2022年一季度养殖单位积极缩减产能,同时降低出栏体重,加快生猪出栏节奏,进入今年二季度生猪供应不及预期。加之多轮猪肉收储的利好提振下,养殖端压栏惜售情绪加重,在传统需求淡季,供应缩紧推动猪价不降反涨。

伴随猪价上涨,养殖盈利逐渐恢复。根据卓创资讯监测数据显示,截至5月25日,全国生猪自繁自养盈利平均为134.48元/头,较季度初上涨405.47元/头,仔猪育肥盈利平均为210.55元/头,较季度初上涨206.15元/头。生猪养殖行业整体扭亏为盈,进一步加重业者对后市的看涨预期,提振养殖端补栏积极性,减缓产能去化速度。

供应端:补栏积极性提升,产能去化速度放缓

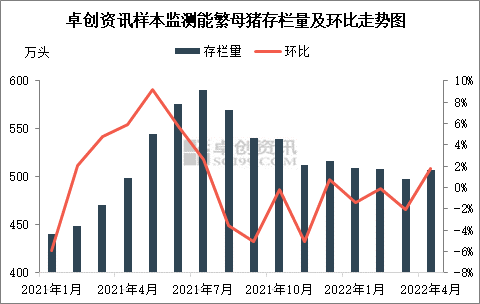

从补栏方面来看,截至5月25日,全国7公斤仔猪均价为527.46元/头,较季度初涨幅88.66%,一定程度上反映二季度养殖端的补栏积极性提升。其次,从能繁母猪存栏量来看,4月份卓创资讯监测样本企业能繁母猪存栏量环比上涨1.81%,环比变化由负转正。4月前后恰逢本轮猪周期生猪产能释放的末期,一方面养殖盈利恢复提振养殖信心,另一方面,可供淘汰的低效产能不多,生猪产能去化速度放缓。

从短期来看,由于2021年下半年至2022年一季度能繁母猪存栏下降,2022年三、四季度生猪供应或仍有下降趋势。长期而言,据卓创资讯了解,目前能繁母猪存栏量增加的主要群体为规模养殖场,现阶段能繁母猪存栏量影响的是10个月以后的生猪出栏,即对应2023年1-2月份的生猪供应增加。新一轮猪周期来临,若现阶段能繁母猪存栏量快速恢复,或一定程度上平抑新一轮周期的猪价波动幅度,亦有可能延长周期。

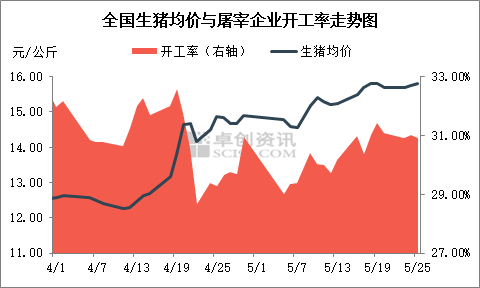

需求端:开工率下降、冻品库容率增长不及预期

屠宰企业开工率作为生猪市场下游的主要指标,体现了需求的变化。以4月中下旬为临界点,猪价开启上涨模式后,屠宰企业开工率快速回落,如图3所示,4月下旬以来,开工率较前期差异明显。截至25日,5月份全国屠宰企业开工率月均值为30.36%,环比下跌0.63个百分点,较年内高点的1月份下跌5.91个百分点。

一方面,随着猪价震荡上涨,在需求淡季下,终端消费跟进不足,屠宰企业鲜品销售压力较大,抑制开工率继续提升。另一方面,由于业者对二季度有猪价下跌预期,屠宰企业多有在二季度提高冻品入库量的意向,但二季度原料成本提升,屠宰企业主动分割入库的积极性显著下降,也是导致开工率下跌的主要因素。截至5月19日,全国屠宰企业冻品库容率为27.89%,虽然为年内相对高点,但较2021年高点的9月份下跌6.38个百分点。

当前,猪价处于阶段性高点,屠宰企业入库成本偏高,二季度冻品入库量或难有显著提升。同时气温逐渐升高,难以支撑开工率上涨。而随着季节性消费逐渐恢复并逐步进入四季度需求旺季,在目前冻品库容率增速不及预期的前提下,冻品对鲜品市场的冲击力度或将减弱,一定程度上利好后市的生猪市场行情。

猪价上涨扭转业者心态,或将反作用于后期行情

综上所述,市场心态偏乐观形成了当前价格上涨的主要驱动力,并在一定程度上改善了养殖端盈利水平,对仔猪和能繁母猪均形成了产能层面的有效反馈。但当前市场处于传统的需求淡季,且屠宰企业在猪价上涨后面临较大的成本压力,从需求端对猪价的提振能力十分有限,或难以支撑二季度猪价后续的再上涨,并影响后期养殖端补栏积极性随之减弱。从猪肉供应角度来看,二季度屠宰企业冻品入库量或偏低,猪肉鲜销率仍将维持在偏高水平。整体而言,生猪市场短期实质性利好支撑不足,价格上涨压力逐渐显现,中期而言则更有赖于需求端的持续发力带动价格继续上行。