近期的产能释放两极分化有两方面,一是行业内不同规模的产能释放分化,规模猪场的出栏量依然维持正常销售,而养殖户因面对较大资金压力下,在去年年底的传统旺季已经销售大部分猪源,同时受到出栏节奏、饲料涨价等影响下,从年初开始出栏量有所下滑;二是集团企业内的产能释放分化,主要因为部分企业在2021年下半年时发展建设节奏放缓,导致生猪产能在上半年不会有明显的增长。其次因为冬季又是生猪疫病季节性高发时期,影响近期出栏批次的养殖成绩。叠加因1、2月份节假日影响,有效销售天数少、销售数量低,从而放大了集团企业出栏量的比较。

其实在2021年以来,饲料原材料价格已在持续增长,高成本在近期出栏批次中体现,同时冬季疫病,今年1、2月实际销售天数少,造成单位期间费用分摊增长,也存在一定的经营现金流流出情况,资金压力依然是面临的主要问题。年后饲料价格已有超5次上涨,平均涨幅在80-150元/吨左右,生猪的生长周期大概为6个月,因此养殖过程中饲料的平均价格被拉高,也对产能布局以及维持正常生产提出考验。当前较低的猪价,反映了供应相对过剩的原因,也反映需求端的原因。而现阶段,供给的边际变化比消费的边际变化更明显,主要矛盾仍是供给量的相对过剩。所以在大环境下,猪企采取降本增效、开源节流的模式来应对困境,主要包括调整节奏以减少开支、加强资金合作、持续优化内部管理共同提升养殖成绩等措施。

产能释放放缓并不意味着周期已有见底信号,只是一种经营形式,因为能繁母猪存栏基于企业布局做出调整,并且企业也对未来行情做出初步判断,例如季节性淡旺季等因素,主要围绕经营方面。去年出现过旺季不旺和逢节必跌的情况,主要因生猪的供需失衡导致,供应力度过大,已经突破下游消费边际,无法对猪价形成有效支撑,而对于养殖户来说,本就面临较大资金回笼压力,又要承受价格一落再落的无奈,心理预期一次次被打破,经营不断调整,产能不断去化。

其实养殖户影响生猪价格又不受益于生猪价格,主要因为出栏节奏把握不好,卖涨不卖跌,销售踩点不当,容易加剧行业内的踩踏力度,进一步加大自己的经营风险,有关部门也多次提倡,建议养殖户合理安排经营策略,不盲目压栏,保持适重育肥猪正常出栏节奏,在集团放缓节奏时,顺时出栏虽说不能完全解决养殖亏损问题,但也能保证一定的资金回流,养殖户育肥成本较低容易创造更高的性价比。

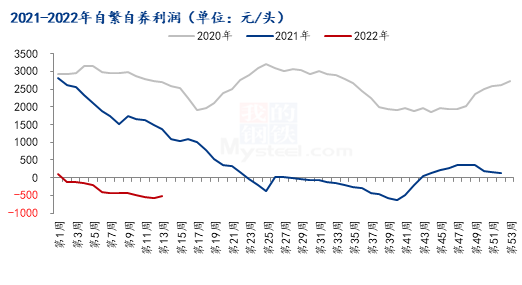

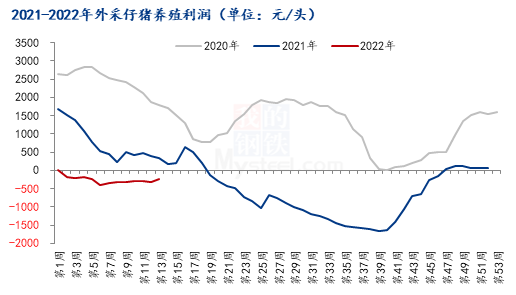

根据Mysteel数据显示,自繁自养模式下,已连续11周亏损,当前亏损在584元/头,接近去年9月时最低猪价下635元/头亏损; 外购仔猪模式下,在去年4月下旬至10月下旬持续亏损,10月最大亏损1676元/头,年底时有所回正,进入今年初后,也已经连续亏损11周。从自繁和外购亏损程度看,现阶段外购仔猪亏损要小于自繁力度,主要是因为仔猪采购价格较低,出现了模式间的不同行情。行业内出现过深度亏损不能简单的认为已经构成了价格反弹的要素,必须要看到能繁母猪大幅去化的证据,还要看到亏损周期末端的持续时间。

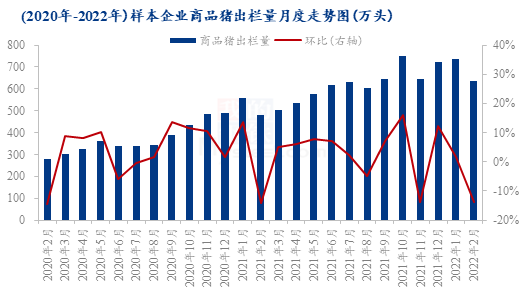

首先从官方公布数据看,2021年7-11月能繁母猪存栏量均为环比下降,其中10月降幅最明显,对应周期是今年5-9月,供给上环比应该是减少的,但还是在正常保有量之上,总体供应通过体重可以调节。再根据调研屠宰样本来看,2021年8月中旬到9月底是产能的去化高峰,按繁殖周期推算在6-8月供给减少会体现;而近期淘汰产能价格高,反映为经过前期高峰后,当下去化有所减少。

集团功能性职能较为完善,通过原料、生猪的期限操作,能在一定程度上降低价格风险的不利波动,而养殖户多不具备次能力,产能去化不明显,通过出售部分仔猪来降低资金压力对于自身来讲可以延长经营,但从行业来看,猪价的“堰塞湖“也在逐渐形成。上周末猪价小幅反弹,养殖户观望性增加,投机性养殖也伺机而动;叠加集团今年的出栏计划保持正增长,而人口老龄化及国内猪肉消耗较为固定,需求边际依旧小于供应边际,基于淡旺季逻辑,下半年猪价有望维持在行业养殖平均成本以上运行,但不能认为是行情转折点,视为阶段性调整更为妥当。