产能逐步恢复

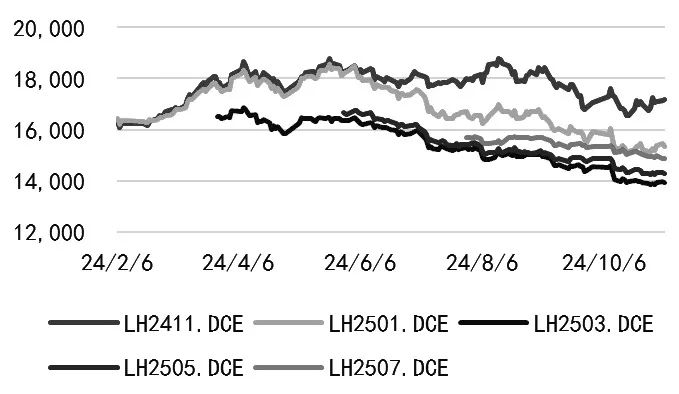

今年随着上一轮母猪产能去化的兑现,商品猪出栏量逐步下降,生猪价格进入上行周期。从价格运行节奏看,二季度开始生猪产能去化逐步兑现,二育、压栏情况使供应缩量,市场看好产能去化对2024年猪价的向上驱动,生猪期货价格领先现货市场开始上涨,期货合约保持高升水。下半年随着上游重新开始补栏母猪,市场情绪渐趋谨慎,在产能逐渐恢复的背景下,期货价格开始贴水现货。10月份虽然有节日需求的支撑,但养殖场计划出栏量增加,节后现货价格再度回落,生猪期货价格也跟随走弱。

图为生猪期货收盘价(单位:元/吨)

从当前生猪产业基本面看,养殖利润是驱动行业产能调整的关键因素。随着生猪现货价格的持续上涨,养殖利润逐渐改善。一季度自繁自养企业依旧亏损,二季度开始扭亏为盈,三季度养殖利润进一步扩大,头均利润最高突破680元,四季度虽然在出栏量增加的压力下,猪价小幅下跌,但头均利润依旧维持300元左右。养殖的盈利调动了上游的补栏积极性,从长周期看,2024年4月份是上一轮能繁母猪产能去化的拐点,全国能繁母猪存栏量降至3986万头,从5月份开始,全国能繁母猪存栏量开始呈现稳步增长态势。相关数据显示,截至2024年9月,全国能繁母猪存栏量已经恢复至4062万头,较4月份低点累计增长2%。

今年二元后备母猪的市场价格整体上涨,1—11月累计涨幅约16%,说明养殖户采购后备母猪的情绪有所增强。与2023年相比,今年淘汰母猪的数量明显减少,年初以来规模养殖场的母猪淘汰量呈逐月下滑趋势。整体看,2024年去产能周期结束,补栏周期重启。

此外,母猪的生产效率也出现了明显的提升。母猪单产指标MSY受品种、配种率、成活率等多种因素影响。从2021年开始,我国能繁母猪存栏结构持续优化,养殖户将低效率的三元能繁母猪替换为高效率的二元能繁母猪。2021年5月二元母猪占比不足50%,到2023年,二元母猪占比已经提升至90%以上。除了母猪品种的优化,养殖行业充分吸取“超级非瘟”的教训,不断提升防疫能力,优化管理水平,帮助生猪养殖行业从猪疫情的重创中走出,并进入高生产效率时代。据测算,到2024年年底,母猪对应MSY将超过21。

从仔猪市场看,未来商品猪的出栏压力在持续增长。从2024年3月份开始,全国新生仔猪数量呈逐月递增趋势。按照仔猪从出生到出栏约6个月的时间周期,预计从2024年四季度开始,生猪出栏量将逐步增加。

当前,生猪行业进入了供应的拐点期。2024年四季度的生猪出栏量是由2023年12月到2024年2月的能繁母猪产能决定的,仍属于上一轮母猪去产能周期兑现的尾声,但是2024年一季度冬季疫情的影响逐步消退,母猪生产效率环比持续提升,同时年底生猪存栏有供应后置倾向,因此商品猪供应增加的拐点可能提前至四季度出现。而且2024年二季度以来,仔猪数量持续增长,6月至9月新生仔猪数量增幅进一步扩大,印证了去产能过程中单产效率的提升,也说明四季度生猪市场将面临出栏量增加的压力。

从消费端看,餐饮消费总体增幅有限。国家统计局公布的数据显示,2024年以来,我国餐饮行业收入增速放缓。将餐饮收入剔除食品CPI的影响后可以发现,餐饮收入的贡献多来源于价格的上涨而非消费量的增加。由于2024年牛肉、鸡肉价格大幅下跌,“牛肉/猪肉”“鸡肉/猪肉”的价格比值较过去两年明显偏低,猪肉消费的性价比大幅下滑,替代效应也会对猪肉需求形成一定的抑制。从终端市场的白条猪肉和毛猪的价差看,今年的肉猪比价较往年没有明显增长。在生猪价格快速上涨阶段,终端消费者对高价猪肉的购买意愿有限,下游提价难度较大,屠宰环节利润也会受到一定影响。今年中秋、国庆等节日前的备货需求驱动也较往年稍弱,节前猪价上涨力度不足,猪肉消费缺乏亮眼表现。

生猪价格走势方面,当前养殖端累库情绪比较谨慎,生猪出栏体重没有明显增长,活体库存不多,说明未来出现库存集中抛售的风险较小。但是,10月下旬以来,养殖场育肥栏舍利用率增加,说明按正常的出栏进度,后续商品猪供应也将有所增加,这与养殖场出栏计划量环比增长的趋势也较为一致。需求方面,当前腌腊旺季尚未启动,气温下降后屠宰量并没有出现明显增长,下游订单量一般,屠宰场收猪情绪不高。上游养殖户对年底需求旺季仍有预期,因此对低价卖猪有抵触情绪,而下游消费端尚无明显起色,在养殖企业、屠宰企业博弈背景下,猪价低位区间震荡的概率较大。

长期看,能繁母猪存栏量从2024年5月开始持续增加,母猪生产效率也逐步恢复,新生仔猪量从3月份开始持续增长,上述因素均说明2024年四季度至2025年商品猪出栏量将逐步增加,同时消费端缺乏利多因素,预计远月生猪市场将随着供应增量的兑现而逐步承压下行。

另外,“猪周期”的涨跌会导致风险承受能力较差的散户退出市场,行业集中度将进一步提升。从市场份额看,21家生猪上市公司出栏量占全国出栏量的比例已经从2021年的15%,提升到2023年的21%。生猪期货的上市也为生猪养殖企业提供了有利的价格风险管理工具,其价格发现功能可以帮助养殖企业提前布局,套期保值功能可能帮助养殖企业提前锁定价格下行风险。随着“金融+实体”的融合,规模企业在扩大生产方面面临的不确定性风险逐渐降低,国内的生猪供应能力也会得到有力保障。