猪价上涨趋势还在继续。

自5月中下旬以来,猪价涨势迅猛,6月快速上涨趋势仍在持续,6月中旬全国生猪出栏均价已达19元/公斤左右。价格上涨的同时,生猪出栏量则同比有所减少,因此,5月生猪养殖上市公司盈利状况明显好转。

目前,生猪产能去化已经16个月之久,生猪产能已经处于2021年以来的低位。随着前期产能去化的逐步兑现,机构预计2024年全年生猪价格将逐月回升,下半年猪价好于上半年。沪指再现3000点保卫战时,猪肉板块亮了。在机构看来,从二季度猪价逐步启动之后,猪周期已经开始切换到拥抱大周期右侧的投资主线阶段。

供给减少成本轮猪价上行核心推动力

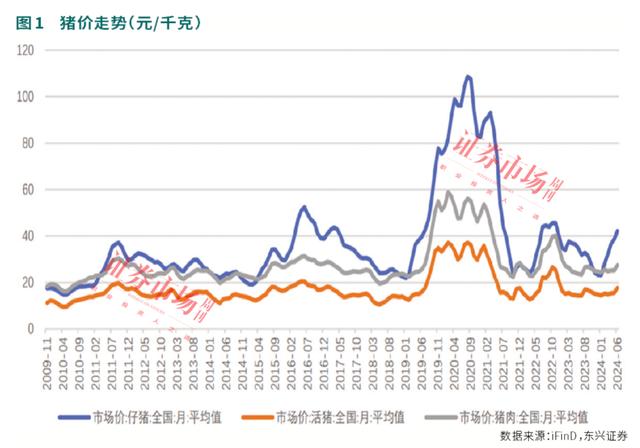

5月中下旬后,猪价快速上行,月内猪价涨幅超过2元/公斤。农业农村部监测数据显示,2024年5月,仔猪、活猪和猪肉均价分别为38.70元/公斤、15.59元/公斤和25.24元/公斤,分别同比上涨6.04%、7.16%、4.09%,分别环比上涨5.38%、1.55%、0.24%。6月快速上涨趋势持续,6月中旬全国生猪出栏均价已达19元/公斤左右。机构普遍认为, 供给减少是本轮猪价上行的核心推动力,相比之下,消费端需求支撑有限。

有投资者在投资者互动平台向正邦科技提问:近期猪肉价格回暖,对贵司是否有着积极影响?对此,正邦科技6月21日在投资者互动平台表示,“猪肉价格回暖体现了供需关系的改善,对公司及全行业均产生积极影响。”

消费端,2024年以来,社零餐饮收入同比增速向下,4月社零餐饮服务总额3915亿元,同比上涨4.4%,环比下降2.5%。进入淡季,餐饮消费呈现弱复苏。根据USDA预测,2024年我国猪肉消费量5772.5万吨,同比下降3.37%。猪肉消费需求在逐步恢复中,但整体需求仍然偏弱。

供给端,农业农村部数据显示,5月末全国能繁母猪存栏量3996万头,相当于3900万头正常保有量的102.5%,处于产能调控绿色合理区域,环比略增加0.25%,同比下降6.2%,较2022年12月末的阶段性高点减少394万头。

根据钢联数据,123家规模养殖场5月末能繁母猪存栏量连续3个月增加至487.59万头,环比增加0.38%,同比减少4.23%。85家中小散样本场中,5月末能繁母猪存栏量连续3个月增加至16.1万头,环比增加1.96%,同比减少6.94%。

根据农业农村部,能繁母猪存栏2023年1月开始去化,至今合计去化了16个月,截至2024年4月,能繁母猪产能降至3986万头,较2022年12月阶段性高点下降9.20%,较2021年高点下降了12.66%,产能处于近3年以来新低。对比上一轮周期,2021年6月至2022年4月,能繁母猪产能下降8.48%。本轮能繁母猪去化幅度已大于2021年-2022年周期。

从饲料数据来看,母猪料和仔猪料销量均从2023年9月开始环比下降,分别对应10个月和5个月左右的生猪出栏。同时,农业农村部能繁母猪存栏数据从2023年四季度开始加速下滑,对应今年8月份以后生猪供给加速减少,猪价上涨预期强化。东海证券预计,“2024年生猪供给压力将逐月减小,2024年猪价大概率好于2023年,且下半年猪价好于上半年。”

报表逐季改善 猪企进入盈利区间

数据显示,17家上市猪企5月合计出栏1285万头,环比增长4.31%,同比下滑0.92%。牧原股份、温氏股份和新希望5月份实现生猪销量分别为586万头、238万头和137万头,环比分别增长7.52%、-4.19%、-7.41%;正邦科技、华统股份、东瑞股份、天邦食品和京基智农出栏量环比增长幅度较大,环比分别增长36.36%、35.18%、29.21%、22.21%和18.54%。

1-5月17家上市猪企合计出栏6248万头,同比增长3.82%;神农集团、京基智农、温氏股份和华统股份出栏增速较高,销量同比增速分别为52.37%、26.40%、22.93%和21.43%。

同时,各家生猪养殖企业5月份销售均价均实现环比上涨,其中牧原股份、温氏股份和新希望5月份实现生猪销售均价分别为15.52、15.83、15.42元/公斤,均价环比分别提升4.86%、4.28%、1.92%。

龙头公司方面,2024年5月份,牧原股份销售生猪586.0万头(其中商品猪491.2万头,仔猪88.1万头,种猪6.6万头),同比增长1.7%,销售收入104.50亿元;5月份公司商品猪销售均价15.52元/公斤,环比4月份上升4.86%。2024年1-5月份公司累计销售生猪2732.1万头,同比增长9.5%;1-5月累计实现销售收入453.13亿元,同比增长7.9%。

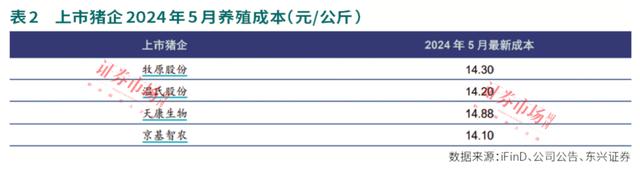

随着大宗原材料玉米豆粕价格回调,生猪养殖成本明显下降。多家上市猪企4月份已进入盈利区间,5月份猪价加速上涨后高位震荡,东兴证券分析师程诗月预计后市上市猪企盈利将持续改善。

截至2024年6月14日,自繁自养生猪头均盈利413.26元,外购仔猪盈利396.11元/头,程诗月预计,“猪价上行叠加饲料成本下降,养殖盈利持续改善,上市猪企报表将逐季改善。”

事实上,今年以来上市猪企加强成本控制, 部分企业养殖成本降至阶段性低位,主要上市猪企生猪养殖成本均处于下行通道 。根据投资者关系记录表,牧原股份5月完全成本降至14.3元/公斤左右,今年年底目标将完全成本降至13元/公斤。温氏股份5月综合成本降至14.2元/公斤左右,较年初明显下降。巨星农牧5月养殖成本为12.7元/公斤,预计2024年度养殖成本将在一季度基础上持续下降。神农集团4月最新完全成本约为14.2元/公斤,降本增效显著。

猪周期进入右侧布局阶段

目前, 猪企资产负债率处于高位,现金流压力增加。 东海证券通过统计15家上市猪企发现,2024年一季度行业平均资产负债率66%,处于历史最高水平。由于前期的产能扩张叠加猪价景气时间不长,行业平均资产负债率连续3年处于高位。从猪企现金流量情况来看,近3年行业筹资活动现金流量净额快速下降,猪企融资难度加大。投资活动现金流量净额绝对值连续收窄,猪企扩张速度受到制约。

短期行业恢复盈利,产能增加仍需时间。外购仔猪养殖2024年3月开始全面盈利,自繁自养5月开始盈利,行业盈利持续时间较短,东海证券预计,企业仍需较长时间来修复资产负债表,改善现金流状况。在行业资金压力仍较大以及融资难度加大的背景下,预计短期猪企产能明显增加的可能性不大,今年至明年上半年行业将持续处于供给偏紧的状态中,且预计2024年全年生猪价格将逐月回升。

通过复盘以往几轮周期来看,东海证券发现,股价往往会早于猪价提前上涨,在猪价预期反转的阶段,股价有着较强的安全边际。但 在猪价拐点到来,开启上涨以后,股价往往有着比较强势的表现,每一轮的上涨幅度受到猪价上涨幅度以及当时市场环境的影响。

通过选取猪价拐点开始到每轮股价阶段性高点来看,2006年9月至2008年1月周期上行阶段,猪价上涨106%,股价上涨322%。2010年7月至2011年2月周期上行阶段,猪价上涨38%,股价上涨81%。2014年4月至2015年6月周期上行阶段,猪价上涨41%,股价上涨148%。2018年4月至2020年8月周期上行阶段,猪价上涨267%,股价上涨166%。2021年10月至2022年7月周期上行阶段,猪价上涨110%,股价上涨34%。东海证券预计,“本轮周期中,2024年2月底猪价开始上行,至今猪价上涨41%,股价上涨仅15%,仍有较大空间。”

天风证券农业、食饮联席首席分析师陈潇分析称,从供给的母猪、二次育肥短期的变量以及需求变化上看,猪周期目前从猪价周期角度上来看已经到了右侧。 “在未来的时间窗口中,供需的偏紧程度会逐步放大,建议在右侧的过程中,特别是右侧初期重视这一波景气周期幅度和高度的预期差。”

陈潇进一步认为,“从二季度猪价逐步启动之后,猪周期已经开始切换到拥抱大周期右侧的投资主线阶段。”其指出,“生猪养殖板块在近一个月调整后估值又回到了相对比较底部的区间位置,往后展望向上的空间非常可观。”

山西证券分析师陈振志则认为,生猪养殖周期已经处于周期底部末端、黎明之前,“我们当前看好生猪养殖股的投资机会,推荐温氏股份、唐人神、东瑞股份、神农集团、巨星农牧、新希望等生猪养殖股。”