农业农村部此前公布过一项数据,2023 年养殖户生猪养殖头均亏损 76 元,而据国家统计局披露,该年全国生猪出栏 7.27 亿头,照此推算,2023 年整个中国养猪业至少亏损了 550 亿。

一个表象是,行业资产负债水平持续走高,包括天邦、傲农、正邦在内的多家大型猪企已走向破产重组。全行业正经历着历史上最艰难、最漫长、最残酷的猪周期。

尽管如此," 中国猪王 " 牧原股份的经营却持续稳步向上,其韧性表现远超大多数同行猪企。未来一旦猪周期反转上行,牧原更令人期待。

01 经营稳步向上

2023 年,在猪周期的最低谷阶段,温氏股份亏损 64 亿。对比来看,业务规模更大的牧原股份营收录得 1108.6 亿,归母净利润亏损 42.6 亿,充分展现出公司的业绩韧性。

自从非瘟爆发以来,生猪业经历过几年高猪价红利期以及几年低谷期。不少大型猪企已悉数回吐全部利润,并陷入经营困境之中。2019-2024 年一季度,新希望累亏 27.5 亿,天邦累亏 29 亿,温氏累计盈利 56.5 亿,而牧原累计盈利 470.9 亿。

非瘟爆发后,牧原依旧保持着较快的扩张速度。出栏量从 2018 年的 1100 万头飙升至 2023 年的 6382 万头。同期,温氏仅从 2230 万头增加至 2626 万头。正邦、天邦亦大幅扩张产能,最高去到 1493 万头、442 万头,后来却遭遇了生存危机。

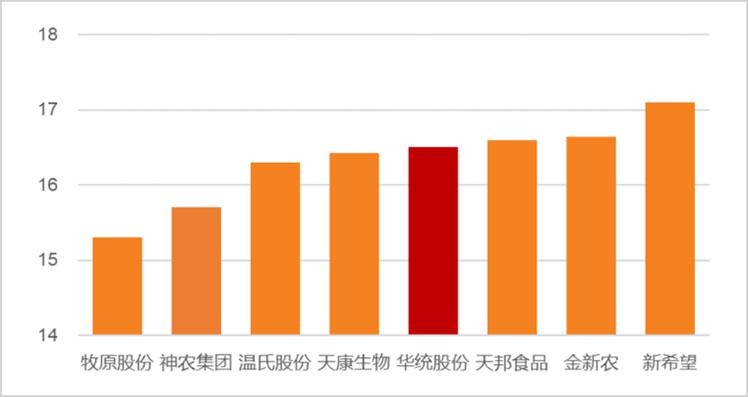

养殖成本方面,2023 年牧原完全养殖成本约 15 元 / 公斤,较 2022 年的 15.7 元 / 公斤明显下降,到 2024 年底预期目标是 14 元 / 公斤以下。对比看,其他大型养猪龙头的养殖成本均高于牧原。(PS:因统计口径差异,多家猪企实际养殖成本高于披露数据)

▲猪企养殖成本水平对比(牧原截止 2023M12)

来源:天风证券

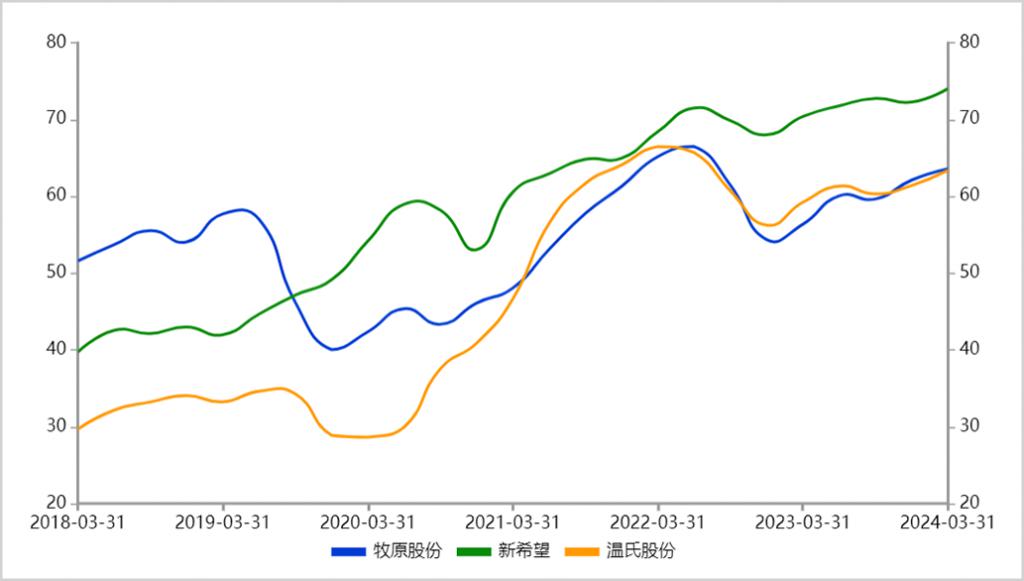

5 年多时间,大多猪企资产负债率大幅攀升。温氏从 34% 抬升至 63%,新希望从 43% 抬升至 74%,天邦从 62% 抬升至 81%,后两家已接近或超出负债率红线水平。牧原表现更为稳健,负债水平从 54% 提升至 63.6%,仍然在可控范围之内。

▲三家龙头猪企资产负债率走势图

来源:同花顺

此外,牧原历来重视现金流状况。2014 年上市以来,每一年经营活动产生的现金流量净额均为正数,且与净利润的比值绝大多数年份均维持在 100% 以上,亦证明盈利质量是不错的。

2023 年利润亏损,牧原经营活动现金流净流入高达 99 亿。2024 年一季度继续亏损,但现金流净流入依然超 50 亿。

目前,生猪出栏均价在 15 元左右,而牧原现金养殖成本在 13.5 元左右,只要后续出栏价高于后者,现金流就是净流入的,加上账上现金还有 230 亿,生产经营其实不需要额外担心。

基于过去良好的业绩成长性,资本市场给予了牧原合理定价,上市十年股价上涨超 20 倍,市值从几十亿飙升至如今的 2500 亿,给投资者带来了喜人的回报。而更多的猪企股价上蹿下跳,演绎着非常明显的猪周期行情。

02 穿越周期之谜

对比业内猪企,牧原能穿越多轮猪周期,且能够持续安全、高速扩张,最主要的逻辑就在于,最基础的商业模式不同带来的养殖成本差异—— " 公司 + 农户 "VS 自繁自养。

在 " 公司 + 农户 " 模式中,养殖户相当分散,无法有效防御非瘟。其一,猪舍资产属于农户,公司无法强制要求升级防控措施。其二,防控设施升级需要农户额外增加资本开支,难以落地执行。这会导致死淘率等养殖相关指标上升,不利于实质性降低养殖成本。

相比之下,牧原自繁自养模式可以通过空气过滤猪舍、智能环控、智能巡检、智能声音监测等装备,从住、吃、环境、健康管理等方面提升生猪养殖水平,且可以较为有效的防控各类疫病。

此外,牧原还独创了 " 二元轮回育种体系 ",可以兼商品和种用两种用途。在周期低谷时可以自主调控生产节奏,在景气周期时可以迅速扩张产能,以致于育种成本要低于行业平均水平。

" 公司 + 农户 " 模式则采用的是外三元育种体系,实际上是断头路。当猪价低的时候,母猪需要一直吃现金流,被迫出栏卸产能。当猪价高的时候,栏里并没有多少能繁母猪,需要大量外购或直接留种,抬升养殖成本。

在饲料成本端,牧原也有不小优势。原粮运进猪场后,一体化加工直接用于生猪养殖,节约了饲料在流通环节大部分的成本。在 " 公司 + 农户 " 模式下,饲料加工企业需要盈利、省市县乡运输环节需要费用以及基本利润、包装储藏装卸环节需要费用以及农民赊销饲料需付利息等。

此外,牧原还研发了一套独特的低蛋白日粮配方—— 2023 年,牧原饲料中豆粕使用量仅 5.7%,行业均值为 13%,单这一项就有头均 15 元的成本优势。牧原还针对不同猪群及季节变化共设计了多种饲料配方,并可以根据原材料的性价比及时调整饲料配方中的主要材料,从而形成了在成本控制方面的优势。并且,牧原是全国化布局,主战场位于河南,有原粮采购与规模化优势。

总之,牧原可以在种、料、康、养、宰、舍等 20 个方面持续投入研发(2023 研发费用 16.58 亿,同比增 45%;研发人员 6681 人,同比增 8.9%)来降低成本,形成了较为独特的核心竞争力。反观 " 公司 + 农户 " 没有有利抓手,无法有效大幅降本。

伴随着技术创新,牧原目前已经实现批次育肥日增重 1137g 的超级成绩,超过丹麦前 5%,而且牧原对标优秀养殖成绩,发现深挖猪的生长潜力,还有 600 元 / 头成本空间。

倘若牧原未来通过各环节降本最终达到该水平的话,按照 120 公斤标重来计算,在当前养殖成本基础上,还有至少 4 元 / 公斤的下降空间。这会显著拉开与同行的成本差距,将会大幅抬升牧原的盈利水平。

03 潜在爆发点

过去多年,养猪行业从饲料、育种育肥到屠宰以及销售,市场格局均非常分散,整合率并不高。牧原养殖规模崛起之后,未来趋势一定向全产业链延伸,对产业链进行整合,向产业链要价值。

这一点可能被资本市场低估了。目前,牧原已介入上游种养结合、中游疫苗与兽药、下游屠宰,未来还可能继续往下游延伸做食品加工,培育全产业链生态系统,存潜在业绩爆发点。

当前,牧原下游屠宰业务进展颇快。2023 年,生猪屠宰量达 1326 万头,已经超过双汇发展的 1269 万头,成为中国最大的生猪屠宰企业。

未来,如果按照牧原三分之二出栏量由自己屠宰,按照公司未来 1-2 年的目标,头均盈利 103 元来粗略估算,屠宰业务每年就将稳定贡献 65 亿元以上的利润(按照远期 1 亿头来粗略计算)。

牧原深度介入屠宰,可能会彻底改变整个行业的生态。当前,行业产能利用率仅仅只有 30%,未来恐将持续下滑,不少中小屠宰企业将被迫退出市场。对于牧原而言,屠宰业务有天然优势,包括就近运输带来的运输损耗减少、智能设备带来的屠宰损耗下降、屠宰工艺自动化改造带来的人工成本下降等。

屠宰作为下游,牧原还可以进行养殖回溯,为上游养殖环节提供数据支持,推动养殖端以市场需求为导向进行生猪生产,通过养殖和屠宰的联动管理,产生协同效应,从而提升产品价值。另外,牧原还在全力拓展更注重食品安全、稳定性和可溯源的商超互联网平台、高端食品企业等高价值客户,试图提高猪肉销售单价。有了这些基础,未来 C 端业务开拓以及猪肉品牌大有文章可做。

当然,对于资本市场而言,中短期最期待的业绩爆发点无疑是猪周期反转带来的高额利润。

按照市场普遍预期,2024 年下半年猪周期有望迎来反转。

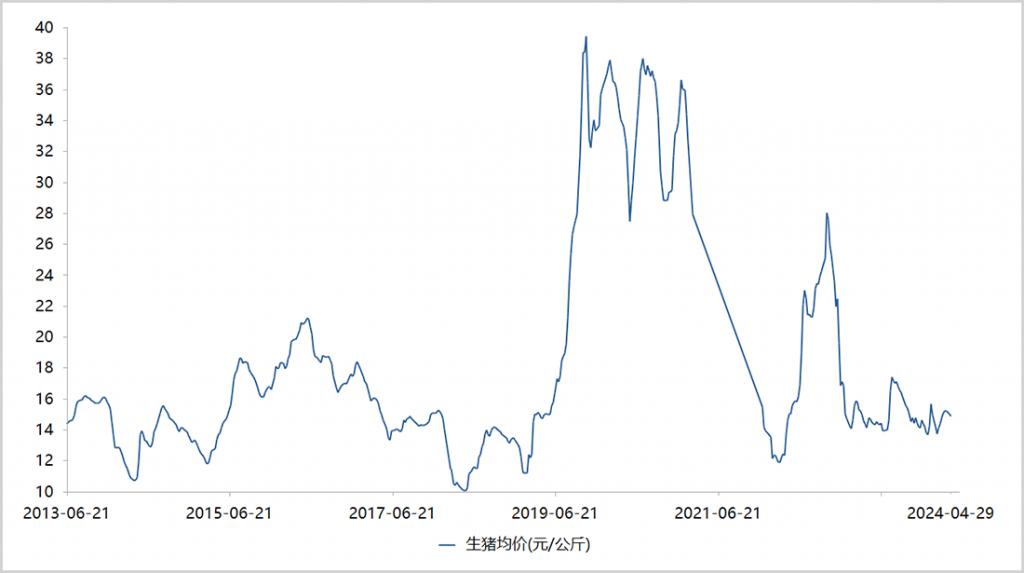

从逻辑上讲,本轮猪周期去产能、去信用的时间长达 6 年之久,大致也到了反转的时候了。2021 年 5 月,猪价跌破 20 元,到今年 5 月,全行业算是连亏 3 年。前期大肆扩张产能,叠加猪价持续低迷,杠杆下的规模产能负债表迅速恶化,现金流持续失血,信用挤兑在不同规模主体中发生。正邦、傲农、天邦相继爆出重大经营问题就是最好的例证。

▲生猪均价走势图

来源:Chocie

值得警惕的是,非瘟后过去铁定 4 年一次的猪周期规律被终结,未来判断猪周期并没有规律可言。其实,早在 2022 年,猪价一度从 14 元大幅飙升至 28 元,让养殖主体、资本市场认为猪周期反转了,但事后证明等来的是一次虚晃的猪周期,猪价很快跌回 14 元。但无论如何,本轮猪周期反转上行是确定的,只是时间早迟的问题。

总体来看,牧原当前养殖主业还有成长性。一方面,出栏规模还有空间,目标剑指 1 亿头;另一方面,养殖成本在技术创新下还有不小降本空间。另外,被市场低估的全产业链价值、以及迟早将迎的猪周期反转,或为后期资本表现带来一些惊喜。