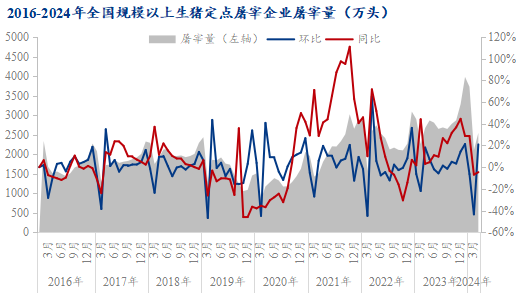

据公开数据显示,2016年以来全国规模以上生猪定点屠宰企业屠宰量占全国生猪出栏量的比例稳定在30%以上的水平,呈现波动上升趋势,2023 年占比 47.3%、同比大幅提升,是近年来的最高水平。

图1 2016-2024年全国规模以上生猪定点屠宰企业屠宰量

生猪屠宰行业发展趋势及先行者

非瘟前,我国生猪屠宰行业产能集中度低,发展进程缓慢,其中影响生猪屠宰行业集中度的因素主要包括:(1)行业门槛低、自宰自杀和私宰情况较多;(2)行业技术水平低、屠宰方式原始,利润低;(3)行业标准化制度及监管体系不完善等方面。

非瘟之后,我国对生猪屠宰整体规范政策持续加强,促进企业集约化、规模化发展,取缔了大量规模小、生产设备落后、生产过程不规范、污染大的屠宰企业,尤其私宰模式几乎销声匿迹,行业朝着规模化、定点化方向发展;其中,双汇、牧原、雨润、天邦、龙大肉食、新希望、双胞胎等等集团养殖猪企、屠宰及食品行业龙头企业得以快速发展。不过,到目前为止,头部企业屠宰产能占比仍偏小,分布于各市区或县乡的国营及定点屠宰场仍是屠宰行业主导者。

生猪屠宰行业产能集中度不断提升 猪企布局屠宰业务

不过,近几年屠宰行业快速、标准化建设下,猪企纷纷布局屠宰产业、且有明显的先天优势。2018年后,受动物疫病传播等多重因素影响,“运猪”向“运肉”转变的大趋势已势在必行,养殖企业布局屠宰产业不仅可以延长企业发展链条,多元化企业盈利模式,也可以积极响应宏观政策导向,促进我国生猪全产业链快速健康发展。故二十一世纪20年代以来,我国生猪屠宰行业的集中度在不断提升。但是头部屠宰企业——双汇发展的屠宰量并没有较大增长。

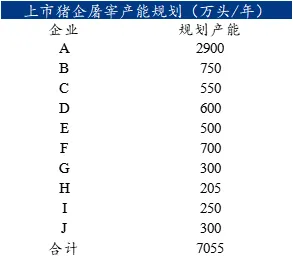

表1 部分上市猪企屠宰产能规划

传统屠宰食品企业已经手握大量存量产能,双汇、金锣、华统、龙大美食和高金食品屠宰产能都超千万头/年。而近几年,牧原、温氏、新希望、海大等TOP前20猪企基本都以开展屠宰业务,新希望和双胞胎屠宰布局稍慢,相对自身出栏量需求缺口比较大,而傲农、中粮家佳康、天邦、唐人神、新五丰和天康,在建的屠宰产能基本已经良好覆盖企业自身生猪出栏量。头部养猪企业纵向发展,大幅布局屠宰业务,也是当前屠宰行业集中度快速提升的主要推动力。

政策推动 调猪向调肉转变大趋势明显

2023年4月,农业农村部印发《畜禽屠宰“严规范 促提升 保安全”三年行动方案》。在政策推动下,国内猪肉产业链将加快向“集中屠宰、冷链运输、冰鲜上市”方向发展。

规模屠宰企业横向布局广泛,而上述行动方案,旨在积极引导屠宰企业向养殖主产区转移,并且提高屠宰产能与养殖产能匹配度,促进运活畜禽向运肉转变,规模场猪企以及其纵向发展规模场屠宰企业,有良好的货源、销路,资金实力亦明显优于中小屠宰企业,调猪由调肉的转变,将进一步提升规模场屠宰企业市场话语权,压缩中小屠企生存空间,加快我国屠宰行业市场集中化进程发展。

当前屠企经营情况

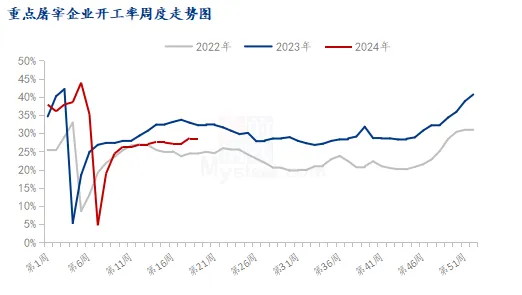

图2 重点屠宰企业开工率周度走势图

据上海钢联数据显示,截止到5月9日当周,重点样本屠宰企业开工率为28.44%,较上周下降0.21%,同比低3.76%,开工率处在近三年中等水平。

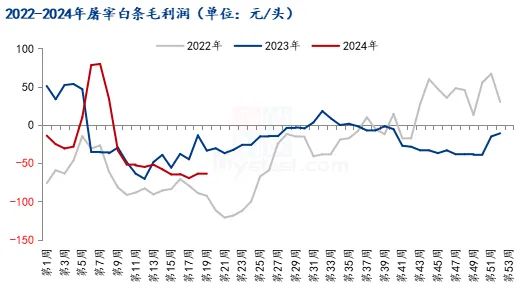

图3 2022-2024年屠宰白条毛利润

据上海钢联数据显示,截止到5月9日当周,屠宰白条毛利润亏损63.99元/头,较上周亏损微增0.36元/头,亏损同比扩大30.53元/头。

当前北方中小屠宰企业多以销定产,但由于终端餐饮消费同比无明显好转,屠企白条订单同比减量、宰量难升,整体仍处亏损经营阶段,资金链略显紧张。不过南方部分区域,以待宰模式为主的中小屠宰企业,仅以赚取代宰费为主要盈利手段,仍保持相对良好经营状态。