仔猪相对生猪预期价格的变动是业者衡量二次育肥是否盈利的标准,通过对仔猪价格/t+6生猪价格比值分析发现,当二者比价水平或能够反映后市看涨预期;同时,结合屠宰端冻品库存变化的反季节性特点推断年内需求变化节奏,预计下半年生猪价格或持续偏强。

1.养殖端预期:仔猪育肥仍有盈利空间

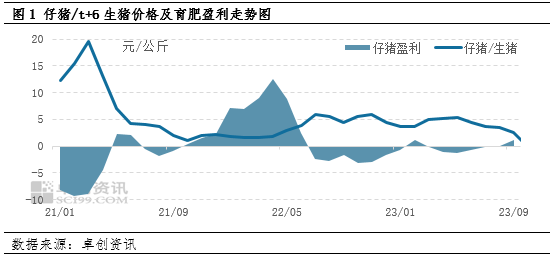

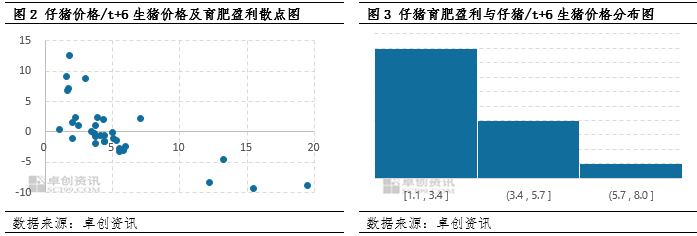

根据生猪的繁育周期推算,仔猪从断奶到商品猪出栏大概5.5-6个月时间,因此购买仔猪育肥这一操作是业者根据6个月后的商品猪价格预期进行,因此行业内多用仔猪价格作为商品猪行情预判的先行指标。仔猪育肥到商品猪出栏这一过程中,预期上涨到什么时间才会触发仔猪育肥这一操作,卓创资讯纳入仔猪价格/t+6生猪价格比值作为衡量其动作进行的一个测算标准。分析图2两者比值及仔猪育肥盈利呈负相关,相关性系数为-0.74。且当比值处于3.4以内时,盈利的空间及概率提升。

根据养殖端仔猪补栏情况调研,2024年元旦过后仔猪价格触底反弹,截止到3月26日,7公斤仔猪价格涨至563.33元/头,较1月初上涨193.97%,这进一步表明业者外购仔猪育肥的热情,代表业者6个月后生猪价格的强烈看涨预期。根据3月26日仔猪价格和比值推算,生猪价格在10.05元/公斤以上即可盈利,在23.67元/公斤以上盈利空间较大。当前国内仔猪价格持续上涨,且目前二者比价水平在5左右,仍支持后市仔猪育肥存在一定的盈利可能,而随着仔猪季节性补栏需求影响育肥成本回落,盈利预期的确定性也将强化后市猪价上行趋势。

2.屠宰端预期:冻品库存存在入库和出库季节性变化

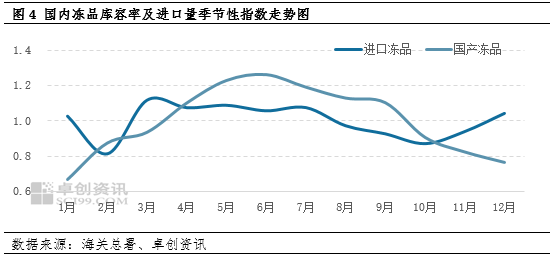

屠宰企业冻品入库行为是将后期需求前置,用于调整猪肉边际供应量,因此冻品库容率的变化可以作为国内屠宰企业反映预期的指标;另外猪肉进口量亦可以作为国内猪肉的有效补充,因为猪肉进口需要45天船期,因此亦可以作为进口贸易商未来1-2个月预期指标。

从图1可以看出,国内冻品库容率及进口量均呈现类似的季节性变化。2-4月份国内屠宰企业及进口贸易商均存在不同程度的进货及补库行为,这主要是因为此时处于春节过后,是业内普遍认为生猪价格处于全年低点的位置,此时补货均或有一定利润空间。但进口的补货操作多于国内冻品企业主要是因为进口贸易商从订货到运输到交易需要3个月时间,灵活性较低,因此年内低点冻品库存增速较快。而国内冻品企业上半年或随行入库,风险低于进口贸易商,但均在6-7月份达季节性高点。下半年随着传统消费旺季的到来,进口贸易商和冻品企业多数处于出库阶段,这反映业者对下半年一致性看涨预期。

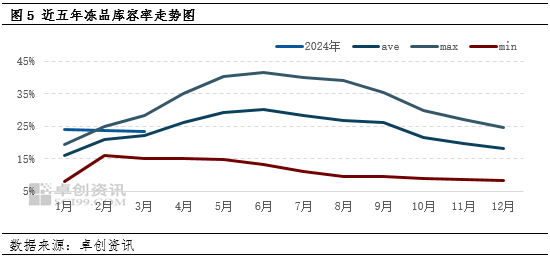

根据冻品库存的季节性变化特点,3-4月份是冻品入库的高峰期,但根据调研,从图5可以看出目前冻品库容率处于近五年平均水平之上。因2023年2-5月屠宰企业主动入库现象较多,但下半年行情除7月上涨后价格迟迟未见起色,冻品出库机会较少,冻品库容率去库缓慢,导致2024年年初仍处于近五年最高水平。目前虽猪肉价格虽处于低位,但高库存抑制屠宰企业主动入库意愿,给终端消费形成的猪肉货源压力降低,有望减弱生猪需求侧的价格负反馈效应。同时,随着产能预期的供应下滑,叠加后市季节性需求的上行,将改变年内屠宰企业入库节奏,入库滞后且后市基本面偏强将成为支撑远期猪价的又一关键因素。

综上所述,仔猪价格是养殖端对6个月后的预期指标,冻品库存的变化是业者对6-12个月的需求端预期指标,根据目前上下游指标变化的信号来看,对下半年生猪行情走势的一致性预期正逐渐形成,或支撑价格继续走强。