经过4次售卖史记生物股份,回流资金超过18亿,加上1月份的11亿元的成功定增,接近30亿元的真金白银也无法让天邦食品渡过“寒冬”。

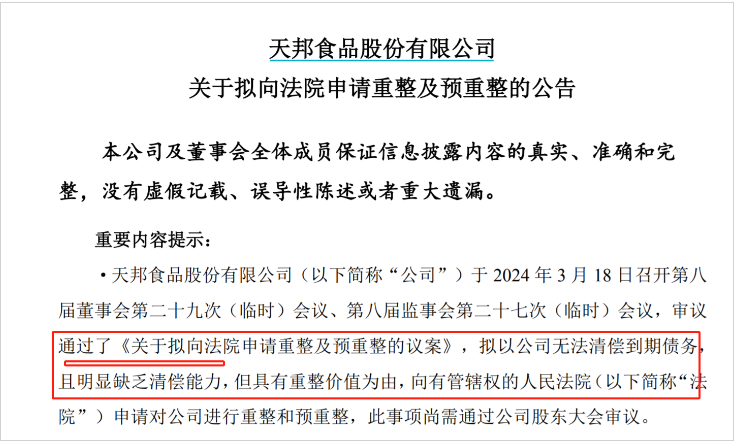

3月18日晚间,天邦食品发布公告,公司审议通过了《关于拟向法院申请重整及预重整的议案》。拟以公司无法清偿到期债务,且明显缺乏清偿能力,但具有重整价值为由,向有管辖权的人民法院申请对公司进行重整和预重整,而此时距离傲农大股东提交重整材料仅仅过去8天,天邦就以意想不到的速度迈向了重整这一步。

明明今年上半年还在靠出售史记股份回流资金的天邦,此时的事态发展是谁都没有想到的,虽然在过去一年低迷的生猪行情下,大企业的倒台时有发生,但天邦的重整消息却如平地惊雷,虽然是预想之中,却比预料来得更快,那么究竟是什么原因让天邦突然撑不下去了呢?

四卖史记、定增、裁人难挡债台高企

为了自救,天邦食品已经努力了很久,其中见效最快也是最为人熟知的则是“四卖”史记回血。

天邦食品第一次出售史记股权,是在2022年6月,天邦食品将持有的主要从事种猪业务的史记生物51%股权转让给由史记生物管理层和员工为主导的三亚史记生物科技有限公司,股权转让价格为10.2亿元。2022年,天邦食品即扭亏为盈,全年盈利金额4.9亿元,其主要贡献正是来自于转让史记生物51%股权产生的投资收益约14.5亿元。

而在今年,天邦的动作更加频繁。

2024年2月29日,天邦食品以16.5亿元的价格向通威农业发展有限公司转让持有的史记生物30%股权。

2024年3月5日,天邦食品约定以7425万元的价格向金宇保灵生物药品有限公司转让持有的史记生物1.35%股权;以6325万元的价格向扬州优邦生物药品有限公司转让持有的史记生物1.15%股权。

2024年3月12日,天邦食品约定以1540万元的价格向成都新亨药业有限公司转让持有的史记生物0.28%股权;以715万元的价格向合肥派宠特生物科技有限公司转让持有的史记生物0.13%股权。

2024年的这三次交易,天邦食品累计出售史记生物98.91%股权,套现“回血”逾18.10亿元。

但值得注意的是,作为天邦食品种猪事业部原身的史记生物不仅是其核心子公司之一,天邦食品还曾计划过让其独立上市,相比于天邦食品的噩耗连连,史记生物的经营更加稳健。

史记生物2022年7月从天邦正式剥离,为独立上市做准备。史记生物整合了天邦股份种猪育种有关的优质资源,2014年战略入股跨国种猪育种公司,进行全球同步育种,2019年开始走上独立育种之路。

据天邦食品2023年半年报显示,史记生物期内实现营业收入9.39亿元,实现净利润1.12亿元;2021年-2022年分别实现净利润1.66亿元、2.74亿元。

除了出售史记,天邦食品早在2021年就有过剥离优质资产回血的动作。

2021年3月,天邦食品将成都天邦100%股权和南京史纪100%股权出售给贤丰控股和宏屹投资。本次交易完成后,上市公司疫苗生产业务将全部剥离。

2021年7月,通威与天邦股份签署了《战略合作框架协议》,收购天邦股份旗下水产饲料全部资产、猪料部分资产及开展猪料供应合作,合作金额12.5-15亿元。

其次则是定增,2022年6月,天邦计划募资为28亿元,用于天邦股份数智化猪场升级项目,以及补充流动资金。而就在提出定增事项当年的11月份,将原计划募资金额下调至27.2亿元。根据此次募资结果,募资缩水了55.96%。

而在2024年1月8日,资金紧张的天邦食品终于迎来了定增落地,11亿元资金入账。这时的资金落地让不少人认为天邦食品应该还能撑一阵子,然而对于此时已是动脉失血严重的天邦食品而言,这11亿却是杯水车薪。

而对于此时的天邦而言,裁人更是成为常态化行为。

此前,天邦食品就已将2023年出栏目标从800-1000万头降至650万头,根据公司公告,还大幅缩减养殖业务人员数量,养猪板块2022年底人数在8817人,2023年目标人数为5502人,较上一年减少37%,而每天都在减员的天邦食品,5月份计划调整1280人,截至5月18日,已优化665人。

连亏三年,负债率排名第三,天邦重整早有前因

其实天邦食品主动申请重整就如城楼上即将掉下来的第二只靴子,亏损的洪流下,必然会有几家扛不住资金压力被卷走的上市猪企,在漫长的周期亏损中,上市猪企依靠大体量、多资金周转渠道等优势抢占更多的市场份额,可是一旦现金流出现问题,资金链断裂带来的后果将是无法挽回的。

从生产成绩来看,天邦食品2021-2023年分别出栏428万头、442万头、712万头生猪,且2023年出栏数量已经位于上市猪企第四位。

而与其生产成绩不匹配的则是其生产成本,在2023年一季度末,天邦食品的成本在9.5到10元之间,与之相对比的是,其他大部分上市猪企的成本都在8到9元之间。

也正是因为这一成本差带来了巨大的经营鸿沟。随着天邦食品业绩持续下滑,主营业务持续亏损,资金链呈现紧绷状态。在2021-2023年,天邦食品扣非净利润分别为亏损49.05亿元、10.01亿元和26.5-29.5亿元,三年亏损超过85亿元,这也超过了天邦食品自上市以来的盈利总和。

连亏三年带来的则是负债率排名第三的危险局面,据数据统计,20家企业中,15家企业负债率呈现继续上涨趋势,其中负债率超过80%的企业共三家——正邦科技、傲农生物和天邦食品,负债率分别达到162.61%、89.41%、86.98%。

而正邦科技目前已进入重整流程,和双胞胎携手共进新征程,傲农生物也以被大股东上诉申请进入重整程序,现在重整的风也吹到了天邦;截至2023年9月末,天邦食品资产总额为186.62亿,而负债总额已达162.33亿,其中流动负债高达127.4亿,占总负债额的78.48%。短债带来的压力也是迫使天邦食品不得不走上重整的重要因素之一。

而从20家猪企负债表格数据来看,排名前3位,负债率80%以上的企业均已进入重整行列,,那么排名4~8,负债率位于70%区间的五家企业中,是否会出现下一个“重整候选人”呢?

其实养猪行业作为重资产投入行业,举债扩张已经成为行业常态化,而如何“降负债”“降杠杆”也是企业生存必修课的重要内容,降得好可以让企业留存实力以待来日,降得不好就有可能成为下一位“重整候选人”。而负债率位于70%区间已属于高危范围,负债率的连年攀升很可能将企业推向更加难以挽回的境地。

只是这些能够通过退租、定增、融资的企业尚且如此艰难,那些资金来源渠道不稳定的企业又该如何应对生存困境呢?