出栏量需求旺季生猪价格预测

2022年一季度后养殖盈利丰厚,养殖端补栏积极性较高,而彼时补栏的母猪对应2023年生猪供应持续增量,在需求端支撑有限的情况下,2023年猪价偏弱运行。未来五个月,养殖端供应量或仍较充裕,年底腌腊、灌肠旺季来临,或支撑猪价小涨,而后需求旺季结束,猪价有回落可能。

2023年猪价低位运行

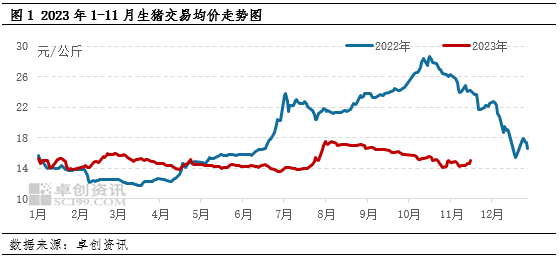

2023年1-11月猪价整体低位运行,截至11月20日,全国生猪交易均价为15.04元/公斤,同比下跌18.44%。期间存在两轮明显上涨,第一轮上涨为1月底至2月初,此时春节过后需求回落,猪价触底,屠宰企业逢低入库,屠宰量上升支撑猪价短时上涨。第二轮为7月中旬至8月初,二季度西南地区常规猪病蔓延,养殖端出栏积极性较高,中小体重猪源存栏减少,导致7、8月份标猪及大猪供应减少,而西南地区常年对大猪需求较高,大猪供不应求,肥标猪价差明显扩大,带动养殖端压栏增重,叠加天气影响生猪调运难度增加,市场标猪供应减少,带动猪价上涨。从整体来看,2023年1-11月生猪价格持续低迷,主要原因是供应过剩。(备注:肥标猪价差=肥猪价格-标猪价格)

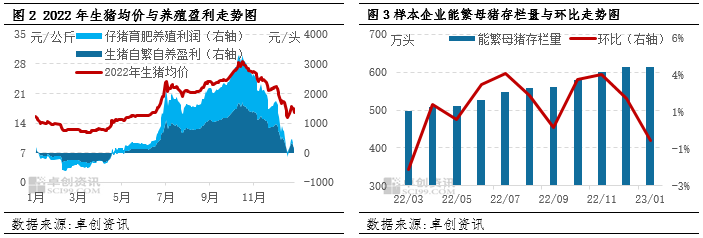

2022年养殖盈利丰厚推动能繁母猪补栏,增加2023年生猪供应

从猪周期运行逻辑来看,猪价影响养殖端盈利,盈利驱动养殖端行为,行为影响后期供应,供应又反作用于价格。2023年的供应过剩则需要从2022年探寻因果,其中能繁母猪存栏量是推算生猪出栏量的先行指标。2022年4月全国猪价开启全面拉涨,同时养殖端扭亏为盈,监测样本企业全年养殖盈利为933.57元/头。受养殖盈利驱动,养殖端补栏积极性较高,能繁母猪存栏量整体呈增加态势。2023年1-11月的生猪出栏量对应2022年3月至2023年1月的能繁母猪存栏量,监测,2022年3月-2023年1月,能繁母猪存栏量持续增加,10个月内增幅22.99%。同时,随着规模化养殖程度与养殖技术的提升,PSY、MSY提升,这意味着一头母猪能提供更多的成年商品猪。据监测数据显示,2023年1-10月样本企业生猪存栏量逐月增加,总出栏量为8841.48万头,同比增幅24.63%,其中10月出栏量为964.79万头,较1月增加23.07%。供应过剩是2023年猪价低位运行的主要原因。

冻品库存高位,需求利多有限

年内来看,屠宰量多数时间是反映生猪需求的直接指标。截至11月20日,监测样本企业当月日均屠宰量为18.20万头,同比增幅14.72%,生猪供应充裕叠加居民消费逐渐恢复,支撑屠宰量上升,但宰量上升未能有效带动猪价上涨。首先,2023年供需双增,且屠宰量增幅小于出栏量增幅,供大于求态势难以扭转,猪价上涨缺乏持久动力。其次,春节后需求回落,猪价探底,此时屠宰企业逢低入库,直至5月25日,样本企业冻品库容率达最高点35.87%,1-11月冻品库容率平均29.91%,同比上升6.75个百分点。屠宰量增幅有限、冻品库存高位制约屠宰企业对生猪的需求,是2023年猪价低位的另一重要原因。

2024年一季度生猪出栏仍处高位,春节前需求或有提振

供应角度讲,2023年11月-2024年3月的生猪出栏出栏量对应2023年1-4月的能繁母猪存栏量。由于年内猪价持续低位,养殖端为减少亏损有去产能动作,但幅度有限,从趋势看,彼时理论生猪出栏量应呈“减-增-减”趋势。结合现实考虑,11月常规猪病尚未收尾,养殖端出栏积极性较高;12月大场或有年底冲量动作,叠加前期二次育肥猪源或在春节前(1月)集中出栏,供应增量相对明显;虽2月上旬正处春节前期,养殖端出栏积极性仍较高,但2月中下旬至3月或跟随需求有减量动作。整体来看2023年11月至2024年3月生猪出栏量或先增后减,最高点或出现在12月,整体处于较高水平,较难对猪价形成利多支撑。

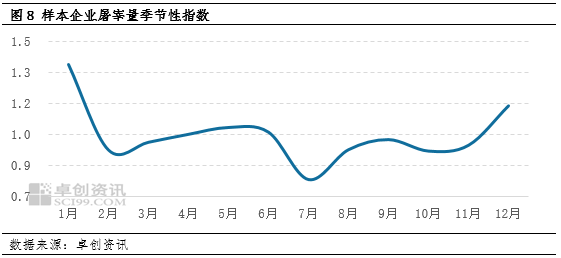

需求角度看,依据监测样本企业过去五年的屠宰量计算屠宰量季节性指数。屠宰量季节性指数表明,猪肉需求在春节前后具有明显的季节性特点。随着天气转凉,终端需求或逐渐上量,腌腊、灌肠季节即将到来,或支撑生猪需求增加,但目前屠宰企业冻品库存仍处高位,或在一定程度上限制屠宰企业的收购积极性。春节后,家庭猪肉库存消化或相对缓慢,屠宰企业订单有限。整体来看,未来四个月屠宰量或先增后减。

2024年一季度前猪价或先涨后降

总体来看,未来四个月生猪出栏量与屠宰量皆呈先增后减走势。分月来看,目前养殖端出栏积极性较高,终端需求稍有上量,局部地区启动腌腊,但气温水平整体偏高,尚未对需求形成明显利多;12月养殖单位或有冲量动作,但此时正处腌腊、灌肠旺季,屠宰量增幅或大于出栏量增幅,或支撑猪价小涨;1月正处春节前期,屠宰企业或有集中备货行为,同样对猪价形成利多;而春节后需求明显回落,供应却处于相对充足阶段,2-3月猪价或偏弱运行,以震荡磨底走势为主。整体来看,未来四个月猪价或先涨后降。