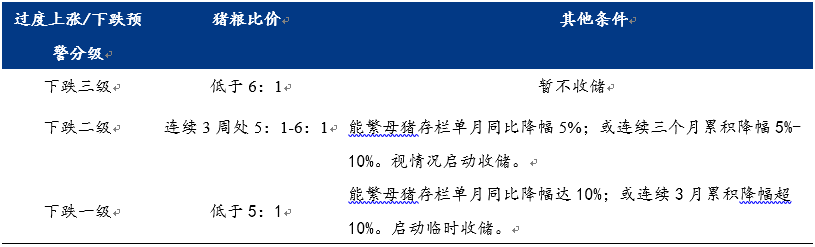

2023年国内生猪市场持续低迷,难回17元/公斤行业平均成本线,养殖端生产成本压力不断增大,月度猪粮比亦持续在过度下跌二级预警区间调整。育肥群体不振同步拖累仔猪、种猪价格下行,国内上游产能对外引种速度亦受限。

1.国内粮高猪降,养殖行业盈利水平不足

2020年至2023年国内猪粮比值高位不断下滑,进入2023年市场难以脱离低迷状态,持续在过度下跌二级预警区间低位震荡。2022年来看,玉米价格持续偏强,但生猪市场低位快速拉涨,带动猪粮比值再次走高至10月份高点9.50,但随即生猪市场便开始弱势调整之路。

2023年国内生猪市场供强需弱状态不断显现,月度猪粮比价持续在过度下跌预警区间徘徊,1-10月份全国猪粮比均值仅为5.34。上半年生猪产能不断兑现,供应压力增大拖累猪价持续回落。三季度随前期超卖,养殖企业出栏节奏回归,加上年初北方疫病影响,猪源供应减少,养殖户挺价惜售增加,带动市场短时回归至17.0元/公斤行业平均成本线附近。但终端消费跟进相对乏力,屠宰企业开工带动有限,叠加冻品库存高位影响,市场涨后逆转下滑,养殖端成本亏损面积再次扩大。四季度生猪市场供强需弱局面持续,猪价仍观望腌腊及节日消费带动,截至11月27日国内生猪价格暂维持14.15元/公斤。现市场现标猪供应仍显高位,腌腊灌肠大猪需求增量及市场上涨带动预期有限;再次玉米价格年前需求端同步支撑,价格下降空间不大,综合预计年内猪粮比值真正回升至正常区间仍显艰难。

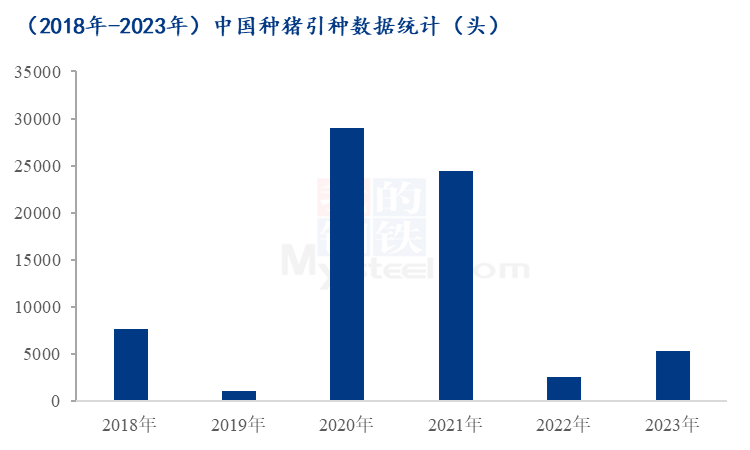

2.猪市难提,行业对外引种增速受限

中国种猪超八成来自国外引种,种源进口依赖度极高。市场持续在“国外引种-退化-再引种-再退化”的状态下调整。 2023年国内生猪市场规模化进程加速,在猪价低位产能持续高位的当下,养殖端降本增效多途径开展。上游产能优化,提升生产效率及指标,从而更好的参与到激烈的市场竞争中。但2023年国内生猪养殖行业持续亏损,上游产能充裕,2023年国内对外种猪引种量回升至5294头,但较同样下行周期的2018年仍处低位状态。2024年来看,就上游产能优化及更新周期测算国内种猪引种存一定增量空间,但对外引种的积极性或仍需要行业利润的回归真正带动。